随着一季报披露收官,多只基金纷纷交出了自己一季度的成绩单。

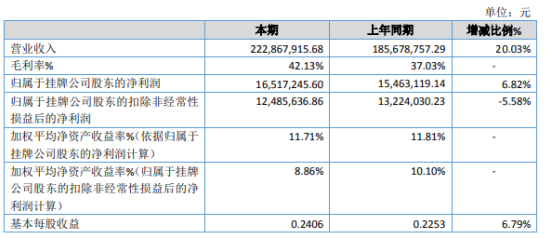

虽然A股一季度表现相对抗跌,但上证综指和深证成指也分别下跌9.83%和4.49%。在此背景下,天相投顾统计显示,已披露2020年一季报的8807只基金当季合计亏损288.75亿元。

债基

分基金类型来看,股票型基金和混合型基金亏损明显,而债券型基金、货币型基金成为盈利主力。

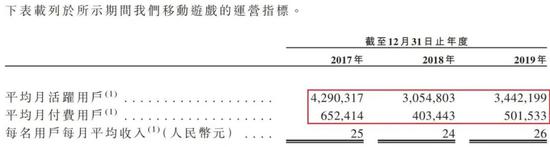

天相投顾数据显示,在债券市场持续低利率的背景下,一季度债券型基金仍然取得较好收益。2020年一季度,3018只债券型基金整体实现利润693.05亿元,较2019年四季度的407.60亿元增加了285.45亿元,环比增长70.03%。货币基金方面,一季度661只货币型基金整体实现利润483.16亿元,较2019年四季度增加了33.88亿元。

债基扛起发行大旗

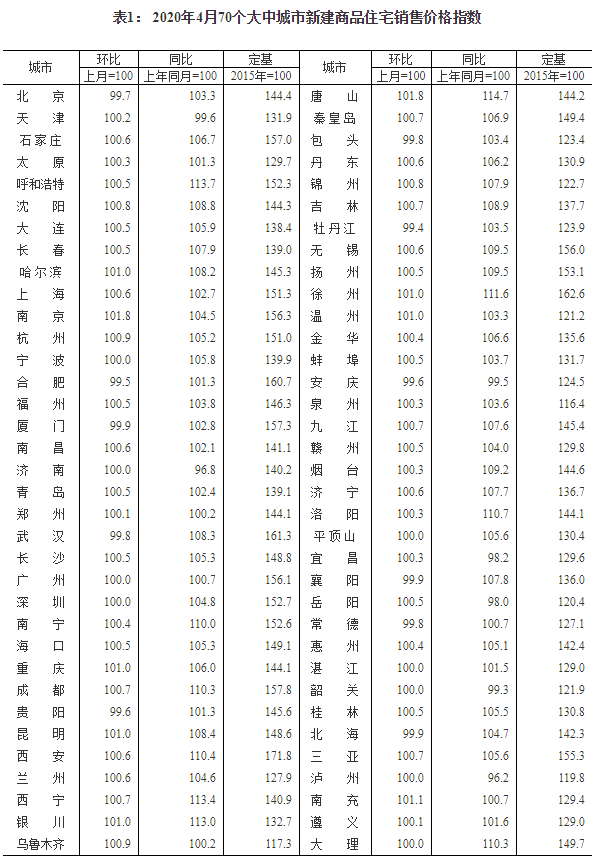

今年以来,债券市场出现较大涨幅,投资逻辑受新疫情影响发生了较大变化。数据显示,截至4月23日,10年期国债到期收益率为2.66%,自年初以来整体维持震荡下行趋势。

为了应对股票市场的大幅震荡,二季度大部分资金更倾向于黄金、债券等避险资产。数据显示,4月份基金发行市场的天秤开始倾向固收类产品,截至目前,新成立的债券型基金份额占当月发行市场近四成,其中多只纯债型、指数型债券、偏债型基金发行份额占据市场前列。

具体来看,除易方达消费精选依靠品牌和明星基金经理优势成为当月爆款权益类基金外,发行份额排在其后的2-5名均属于债券型基金或偏债型混合基金。具有封闭期运作特点的定开债基再次获得机构青睐,海富通裕昇三年定开债、东兴鑫远三年定开等发行份额超过20亿份。

虽然基金发行市场遭遇大降温,但不乏一些“日光基”,这些基金大部分属于债券型基金。一日售罄的华夏鼎佳债券于4月17日结束募集,首募份额超过60亿份。此外,其余几只一日售罄的债券基金发行份额普遍不高,基本达到成立门槛就结束了募集。有些基金属于发起式,投资对象主要来自公司管理层和机构客户。

目前,公募基金一季报已经披露完毕。从财务状况看,债券基金成为该季度最赚钱品种,单季盈利达到693.05亿元。

债市或迎配置良机

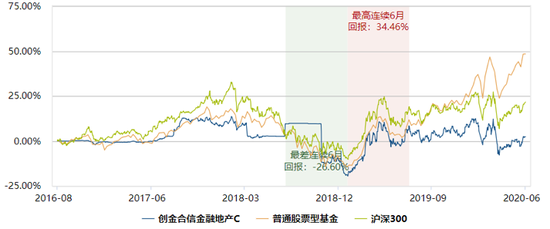

事实上,从长期来看,债券市场表现可圈可点。以纯债基金为例,数据显示,截至4月22日,近五年来,中长期纯债基金平均净值涨幅达到26.97%,远远跑赢同期上证综指-33.76%的涨幅。

当前债券市场投资处在一个多重因素影响和挑战的宏观经济背景下,从基本面来看,多重压力下,当前宏观经济增速面临挑战;从政策面来看,通胀压力可控,货币政策维持宽松。

有券商债券研究团队认为,目前,债市对于经济复苏、长期债券供给增加、风险偏好提升等因素比较担心,但同时货币和流动性宽松也无法证伪,因此市场走势比较纠结。该研究团队表示,短期利率或将维持震荡,维持10年期国债到期收益率2.4%-2.6%的区间不变。

那么,未来债券的投资收益将来自何处?

华夏基金固定收益部总监、华夏鼎源债券拟任基金经理柳万军认为,未来债市依旧向好,主要受到三大因素支撑:

一是海外宽松加码,当前货币政策成为美欧各国应对疫情和流动性冲击的重要工具,为了应对流动危机,降低信用风险,美欧各国政府释放大量流动性,如3月16日美联储紧急降息并重启QE(量化宽松),将为国内利率下行打开空间;

二是国内经济仍有压力,通胀压力有限,基本面依旧支持债市上涨;

三是当前货币利率处于历史低位,有利于长债利率下行。无风险收益率长期仍是下行趋势。

柳万军表示,当前债券市场迎来战略性配置机会,是债券投资布局的入场良机。具体而言,海外宽松周期仍在;中国债券收益率具备比较优势;货币利率低位,期限利差走阔;打破刚兑,无风险利率长期下行这四条逻辑主线值得关注。

后市继续推动债市大涨的三大逻辑

后市继续推动债市大涨以及曲线趋平主要有三个逻辑:

逻辑一:政治局会议的“降息论调”应着眼广谱利率下降。

当前的经济政策组合已经由“放松土地+财政刺激”转向“货币宽松+财政刺激”。“4·17”政治局会议坚持了“房住不炒”大基调,目前土地金融直接派生的M2占比已经下降到10%左右,且未来财政稳经济可以直接将资产运用至某一精确的领域,避免粗放增长;货币政策的调控也可以直接降低财政融资成本。因此我们认为会议传达的“降息”信号实际指用各种手段降低广谱利率而非降低单独调降某种利率。

逻辑二:

银行净息差缩减时代银行选择深挖企业信用定价。虽然人民银行不断降低OMO工具利率,但央行货币工具在银行总负债中占比从未超过4.5%,存款综合利率成本仍然是影响银行负债成本的最重要因素。而银行更多的从事中介类业务将不可避免的带来成本的上升,因而目前银行经营战略转向了挖掘企业信用进行信贷信用下沉。但中小行盲目放款可能带来不良风险,而其负债端也面临着企业存款向大银行转移的压力。“4·17”政治局会议后存款利率基准调降的可能性在不断增大,存款基准“压舱石”低位与调整并不矛盾,降低存款基准以调节广谱利率的时点可能逐渐临近。

逻辑三:流动性宽松

“宽松-降息”的逻辑推动国债收益率曲线中长端下移:4月7日央行调降IOER利率前后3年期以下的国债收益率经历了较大幅度的下移,而中长端利率则波动不大造成收益率曲线整体陡峭化。政治局会议后,债券市场降息预期逐渐加强,中长端利率下行幅度加大,收益率曲线整体趋平。前期IOER调降引发了债市对货币宽松的预期从而推动了短端收益率的下降,而流动性的持续宽松以及对长端走势的看法不一使得市场配置力量从短端逐渐传导至中长端。4月是传统缴税大月,但从近期货币市场利率来看,税期银行间资金面表现十分平稳。流动性宽松压制了中长期国债的流动性溢价,中长期债券的配置力量开始进场。与此同时,如果计算自2002年以来的不同期限国债期限利差的历史分位数,可以发现截止23日7年、10年期国债收益率仍处于70%历史分位数以上:中长端利率相较短端的性价比实际上仍然处于近两年以来的高点。

投资者如何配置债基?

对于打算入手债基的朋友来说,咱们可以从哪些角度筛选出合适自己的债基呢?

首先,咱们可以按照债基细分分类来决定。对于风险承受能力较高的朋友来说,在看好后市的情况下,能少量投资股票的二级债基,是个不错的选择;而对风险承受能力较低的朋友来说,更适合风险较低、波动更小的一级债基、纯债基金。

选出合适的类型之后,咱们就可以再看看业绩。关注近1年、3年、5年哪些债基的表现更好,尽量短、中、长期同类排名都看看,更能客观反映基金业绩和基金经理的管理水平。尤其要关注之前是否出现过异常大涨大跌的情形。近些年一些债基或因遇上巨额赎回,或因重仓的债券爆雷,给基金净值带来很大影响。

此外,债基的波动情况也是一个需要注意的关键点。尽管有的债基因为可投资可转债、股票,波动相对更大,但我们可以与同类基金相比。一般来说,长期波动越小,而业绩走势震荡上行的债基,大家在持有的时候也会更加安心。