7月13日,渝股国城矿业(000688)公告,8.5亿元可转换公司债券启动发行,简称“国城转债”,债券代码“127019”,发行方式为向原股东优先配售+网上发行相结合,期限六年,第一年至第六年票面利率分别为:0.30%、0.50%、1.00%、1.50%、1.80%和 2.00%。初始转股价格21.07元/股,转股期限自发行结束之日(2020年7月21日)起满六个月后的第一个交易日(2021年1月21日)起,至可转债到期日(2026年7月14日)止。

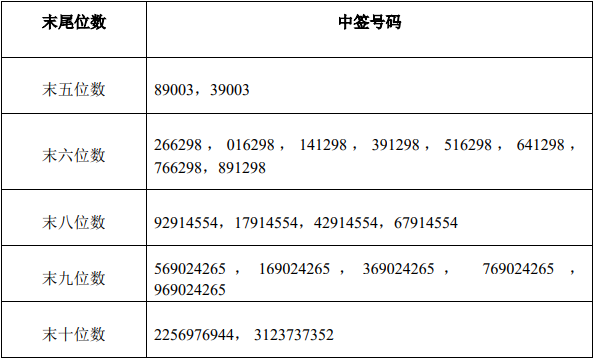

根据安排,7月14日为网上路演及老股东优先配售股权登记日;7月15日为原股东优先配售认购日和网上申购日;7月17日公告中签结果,中签投资者缴纳认购款;7月20日保荐机构根据网上资金到账情况确定最终配售结果和包销金额。

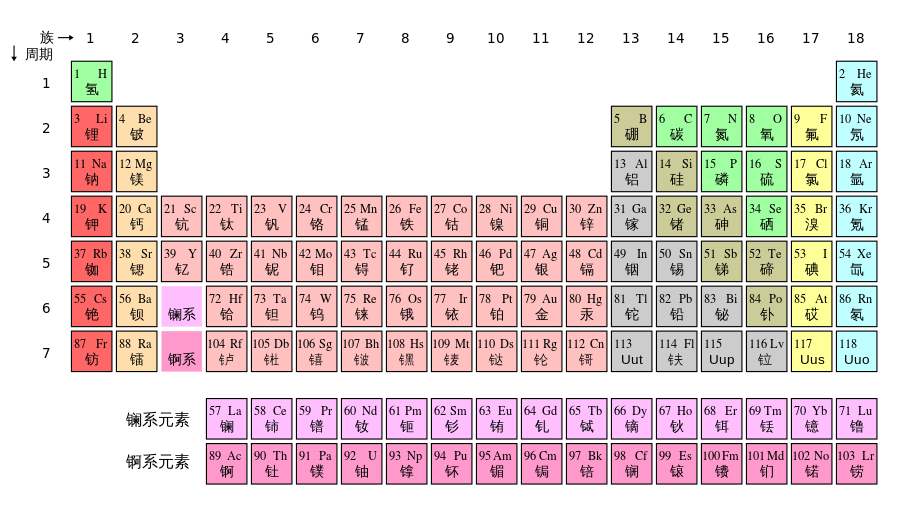

本次发行可转债募集资金拟全部用于硫钛铁资源循环综合利用项目的建设,即是在公司现有主业有色金属采选业务基础上,对采选尾矿进一步利用,并向下游延伸,实现产业升级。项目充分利用内蒙古乌拉特后旗地区硫资源丰富的区域优势,综合利用东升庙矿业公司尾矿资源,通过清洁工艺生产硫酸和次铁精矿,再对硫酸进行再利用,经与钛铁矿等一系列反应最终形成二氧化钛;同时对生产过程中的废酸、亚铁进行循环利用。

国城矿业表示,发行完成后,公司资本实力将大大增强,财务结构进一步优化。据测算,该项目预算总投资29.84亿元,拟以募集资金投入8.5亿元,不足部分由企业自筹解决。项目建成投产后,预计年均销售收入达33.18亿元,年均税后利润4.82亿元,平均投资销售利润率19.39%,税后财务内部收益率19.51%,经济效益良好。

国城矿业同时披露了控股股东承诺注入资产的进展:中西矿业通过实施破产重整和技改扩建,其持续经营能力得到实质性改善,500万吨钼矿挖潜扩能技改项目已于近日达产达标,有利于提高其盈利水平,也为下一步控股股东国城集团履诺奠定基础。

渝股中交地产(000736)公告,近日收到证监会批复,同意公司向专业投资者公开发行面值总额不超过 7 亿元公司债券的注册申请,本次发行公司债券应严格按照报送深圳证券交易所的募集说明书进行,该批复自同意注册之日起 12 个月内有效。