在公司控股股东变更为江阴澄邦企业管理发展中心(有限合伙),实控人变更为江阴高新区管委会不足10天后,*ST中南公告了公司预重整的相关信息,但细节未曾披露。

5月26日晚间,*ST中南对外发布公告称,5月25日,公司向无锡市中级人民法院(下称“无锡中院”)申请对公司进行预重整。无锡中院已经立案审查,同意对公司启动预重整程序,并明确本次预重整必须在6个月内完成。

中南财经政法大学数字经济研究院执行院长盘和林在接受《证券日报》记者采访时表示:“一方面,公司负债额过高,担保问题也可能存在继续出现问题的情况,靠自身的经营业务及盈利能力很难走出困境。另一方面,公司也可能想向投资者释放出一个积极的信号,提振公司的股价。综合上述两方面的原因,可能是上市公司预重整的初衷。”

记者就预重整事项发送采访提纲至上市公司,截至记者发稿,并未收到回复。

高额债务成重负

*ST中南原股票名称为中南重工,2014年公司从金属管件制造转型传媒行业,2016年5月份,股票简称变更为中南文化。

转型传媒行业不久,2018年8月份,公司对外宣布存在未履行内部审批决策程序开具商业承兑汇票、对外担保、控股股东及实际控制人资金占用等事项。

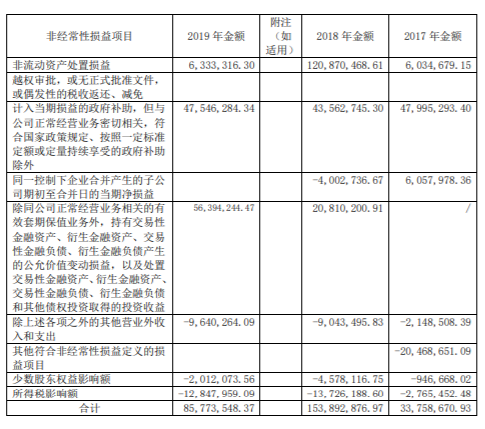

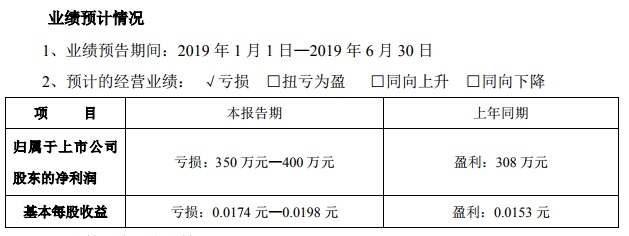

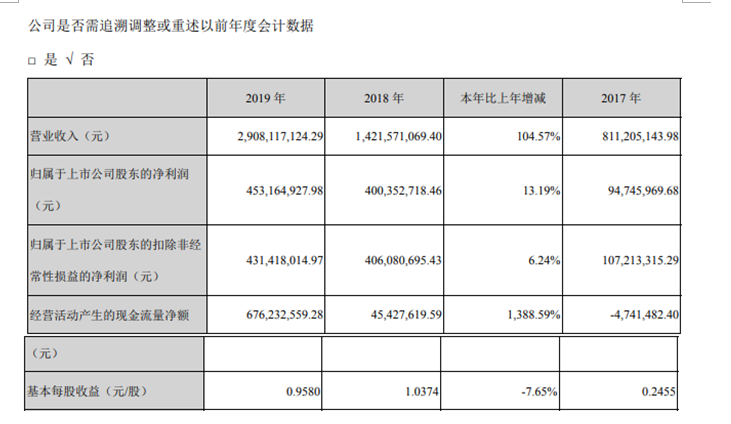

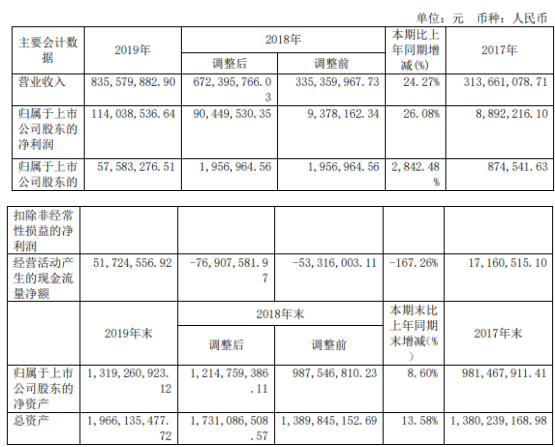

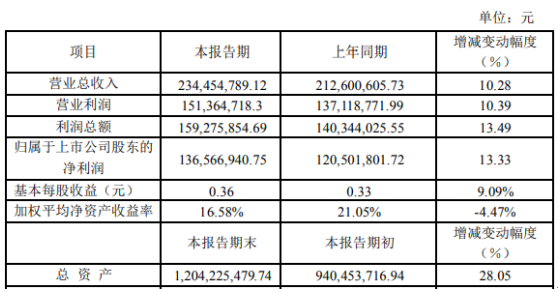

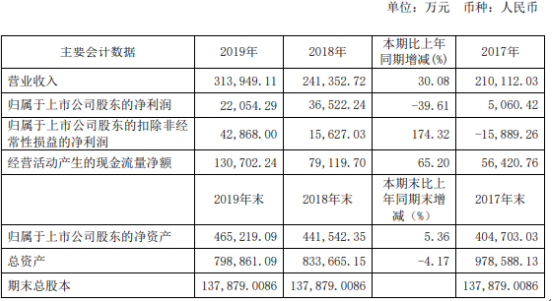

2018年,影视行业进入寒冬,*ST中南的净利也降到上市以来的“冰点”,上市以来净利首次亏损,巨亏21亿元。进入2019年,*ST中南净利润延续亏损,亏损额约18亿元。

*ST中南方面表示,受历史遗留违规事项的影响,公司债务危机仍未得到有效缓解,逾期债务相关财务费用负担进一步加重。

记者发现,*ST中南逾期债务的进展仅更新至2019年10月份,去年11月5日的公告显示,根据财务部门初步统计显示,截至2019年10月30日,公司及子公司到期未清偿的债务本金共计14.57亿元,占公司2018年度经审计净资产的66.46%。

记者查阅公司最新的2020年一季度报发现,现金流量表中,筹资活动现金流入为0元,偿还债务支付的现金也为0元,1月份至3月份,公司并未获得新增外部借款,也没有偿还债务的情况,而上年同期公司尚有3200万元外部借款。

借预重整冲击“保壳”

*ST中南方面表示,若无锡中院正式受理对公司的重整申请且公司顺利实施重整并执行完毕重整计划,将有利于改善公司资产负债结构,推动公司回归健康、可持续发展轨道。倘若预重整不成功,无锡中院将不再对公司本次重整申请进行受理审查。

据了解,重整程序是以挽救债务人企业,保留债务人法人主体资格和恢复持续盈利能力为目标,通过对其债权债务进行重新调整、资产进行重组或者经营管理进行重新安排。

《企业破产法》自2007年6月1日实施以来,已有不少企业集团通过实施重整摆脱了债务和经营困境。“预重整是介于传统重整和庭外重组之间的重整模式,”《证券日报》记者咨询上海创远律师事务所高级合伙人许峰律师了解到:“这是指当事人在向法院提出破产重整申请之前就重整事项进行谈判并达成重组计划草案的一种困境企业拯救机制。”

许峰表示,“*ST中南预重整此举也可理解为解决公司债务危机,保住上市公司壳资源,至于上市公司最终是否会退市,需要观察预重整以及后续重整的效果。”

“ST类的公司都存在各种各样的风险甚至是违规的地方,新《证券法》下,ST壳资源的价值下降,实行严监管之后,对这类公司不利。另外,实行注册制之后,市场准入门槛实际上是降低了,买壳或者保壳的驱动力减弱,未来可能会出现强者愈强,弱者愈弱的局面。”盘和林说道。