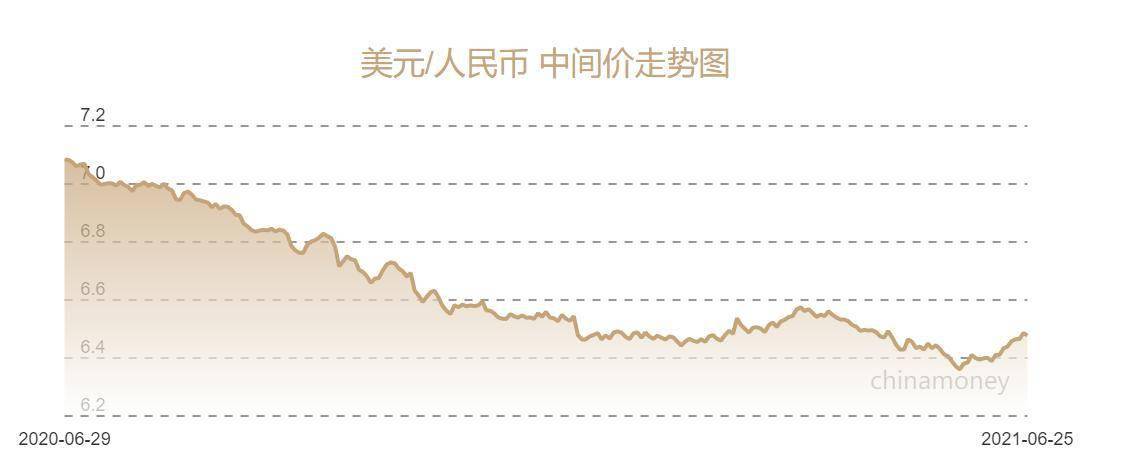

2021年开年以来,人民币表现相当红火。1月7日,人民币对美元中间价报6.4608,结束此前两日连升;但就在1月6日,人民币中间价升至6.4604,这是2018年6月20日以来的最高水平。招商证券预计,2021年四个季度人民币兑美元汇率将分别为6.65、6.45、6.30、6.05。考虑到未来美元仍有望维持疲软走势,预计人民币兑美元汇率会继续走强。不过,人民币持续升值对进出口部门和实体经济产生了一定影响,对相关企业的“钱袋子”会有实质影响。

“去年10月份以来接了大量订单的出口企业,在原材料价格大幅上涨、人民币升值以及物流成本的上升背景下,订单利润被大幅度蚕食;但对进口企业来讲,由于疫情对大宗商品的进口阻断,一定程度上并没有发挥出人民币升值的价值。”东北证券首席经济学家付鹏如是表示。

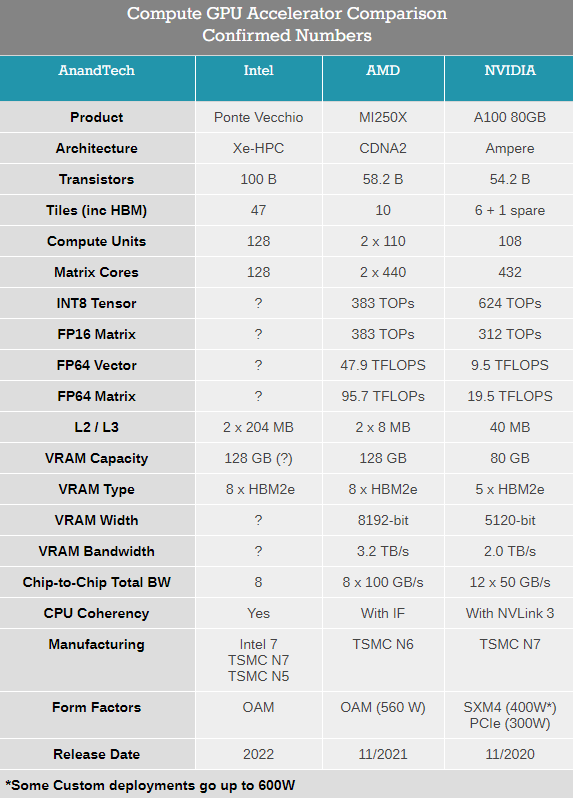

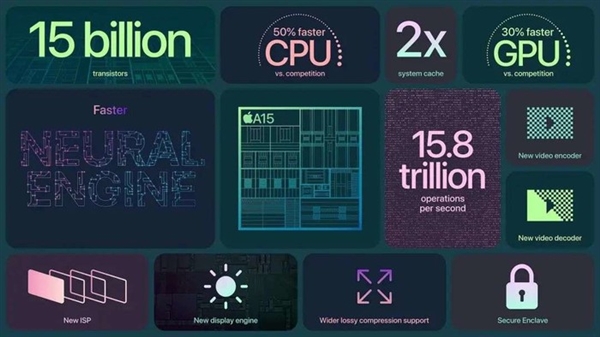

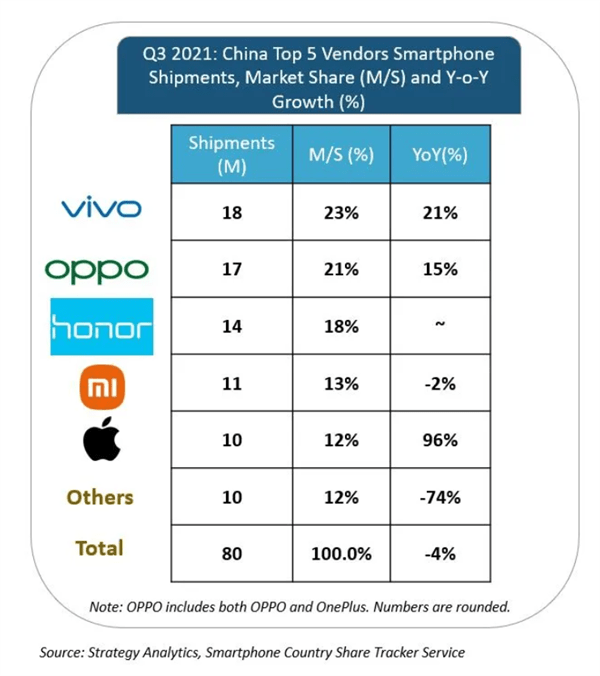

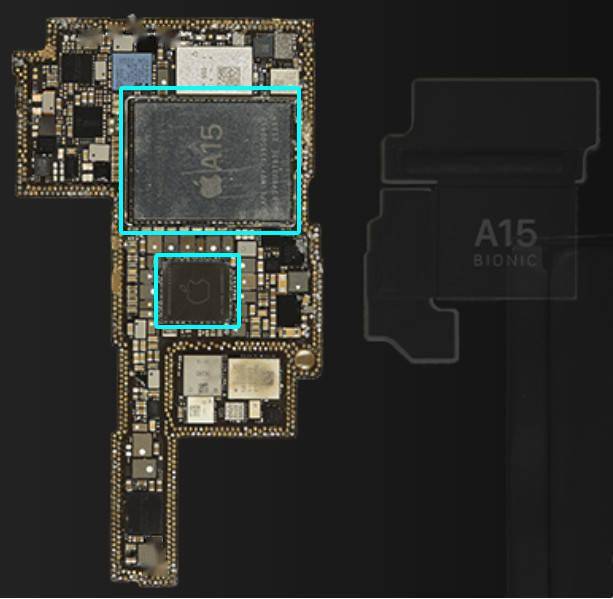

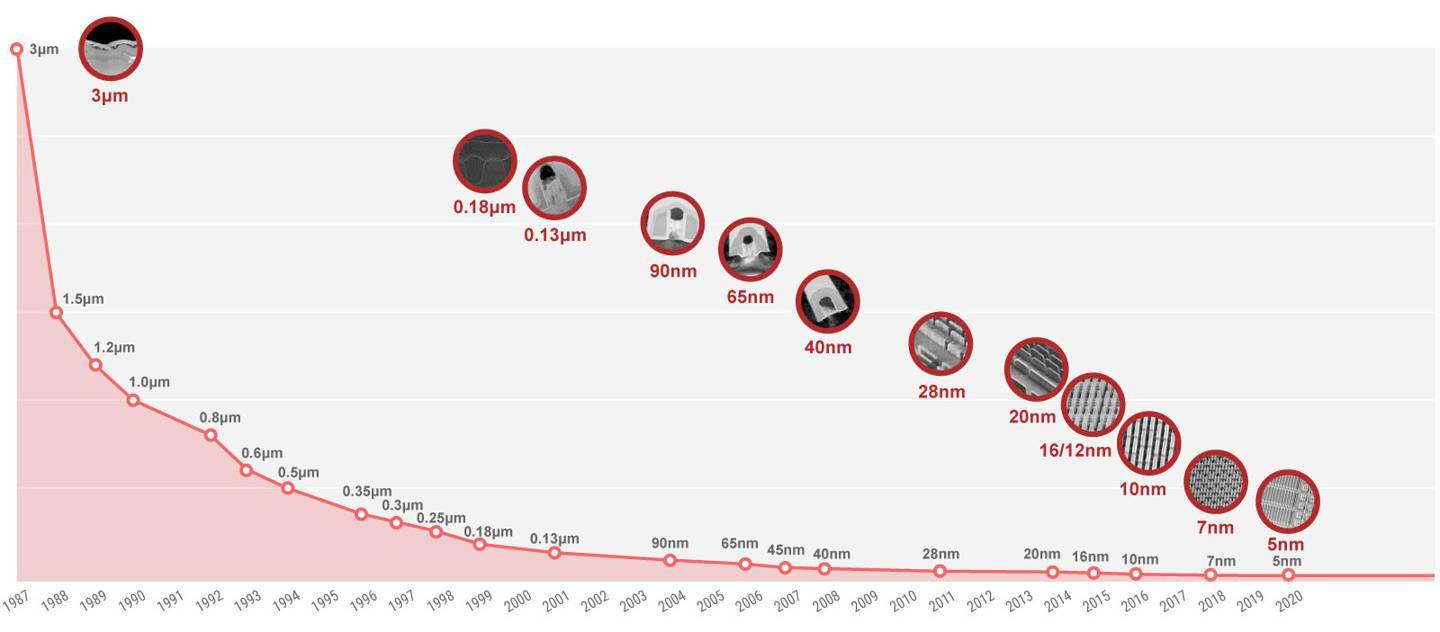

在近日的采访中,不少经济学家对《证券日报》记者称,人民币升值、美元走弱,对于出口导向的电子元器件行业,特别是苹果产业链冲击较大;而航空等行业有美元负债的净敞口,因而从中获益。

专家称供应链错配

“天平”不平加速升值

谈及当前人民币升值的原因,付鹏对《证券日报》记者表示,在疫情防控期间,中国是唯一做到全民防疫的国家。同时,我国的生产与经营活动恢复得最快、最好,这就导致了全球供应链的转移,加大了人民币升值压力。

“自去年10月份以来的人民币升值与全球供应链错配密切相关,大规模订单向中国转移,与此同时出现了我国的出口顺差,出口增多,推动整个资金流入,也让我们看到了货物等集装箱、等船期的现象。”付鹏进一步说,“人民币承受了巨大的升值压力,这个‘天平’实际上是不平的。资本流入加上经常项下巨额的顺差,这种全球供应链的错配加速了人民币的升值。”

深圳一位不愿具名的券商分析师对《证券日报》记者表示,人民币汇率上升一方面是美元指数大幅下行,另一方面是人民币资产吸引力增强。我国央行在疫情期间货币政策保持谨慎、维持定力,再加上国内经济指标在全球“一枝独秀”,使得人民币资产的吸引力明显增强,增强了人民币汇率的走强。

一般而言,人民币对美元走强是利好进口企业,对于出口企业亦会带来一定的压力。不少专家也表示,人民币升值、美元走弱,对于出口导向的电子元器件行业,特别是苹果产业链冲击较大;而航空等行业有美元负债的净敞口,因而从中获益。

“对于进口企业来说,人民币升值十分有利,当然有一些出口企业,一方面产品出口会创汇,另一方面原材料也需要进口,这样的话尽量把进口原材料和出口商品的期限进行匹配,从而一定程度上规避汇率波动的风险。”前海开源基金首席经济学家杨德龙向《证券日报》记者表示,人民币升值对出口贸易企业形成一定的压力,但有利于进口企业。

但在2020年疫情影响下,令进出口企业受到波及的已不仅是汇率。

“对于出口企业来说,日子确实不好过,”付鹏表示,“因为原材料价格大幅度上涨,人民币升值及物流成本上升,10月份以后的订单利润被大量蚕食掉。也正由于人民币快速升值,订单来得很快,且集中在了去年10月份以后。据我了解,很多企业(比如江浙沪区域)对外贸订单爆发没有做太多的预期和准备,所以基本没有应对人民币升值的方案,多数属于接了单子不挣钱。”

付鹏补充道,“从理论上来讲,人民币升值了应该是利好进口企业,其实由于疫情的特殊因素,再加上国际环境本来不好,很多大宗品的进口出现了阻断,整个供应链上出现了错配,对此类企业的伤害实际上超过了人民币升值带来的价值。”

出口企业办法多

极力规避汇率风险

正如上文所述,对于部分出口占比较大的企业来说,人民币升值带来压力相对明显。

一方面,去年疫情冲击下外部需求已放缓,叠加人民币升值,导致出口产品成本提高,进而影响出口企业产品的国际市场竞争力;另一方面,人民币升值后,在出口销售价格不变的情况下,如果出口收汇不采取措施管理汇率风险,会造成出口收汇的人民币减少,通过汇兑损益、外币报表折算差额影响企业盈利水平。“出口企业有必要采取措施,防范和规避汇率风险。”上述券商分析师对《证券日报》记者表示。

值得注意的是,在国际市场上,我国产品的出口价格往往低于别国同类产品,尤其是比重较大的农、矿及加工贸易等劳动密集型产品,技术含量低,附加值较低。一旦人民币大幅度的升值,我国出口产品的国际市场价格将大幅上升,产品将失去一定竞争力。

近日,有产品出口占比较高的企业向《证券日报》记者直言:“人民币升值对公司影响比较明显,将在发年报时做彻底复盘,目前不便分析。”

不过,据《证券日报》记者了解,不少出口企业皆备有相应的举措,通过将汇率变化纳入产品报价、采用多币种结算货币、使用金融工具锁定汇率、贸易双方共担汇率风险、外汇套期保值等方式应对人民币升值压力。

作为一家产品出口收入占比高达七成的小家电企业,新宝股份表示,其面临的汇率风险主要来源以美元结算的进出口业务,主要通过加强对汇率变动的分析,运用远期外汇合约等金融工具保值避险:“公司尽可能将外币收入与外币支出相匹配以降低汇率风险;此外,还可能签署远期外汇合约或货币互换合约以规避汇率风险。”

有了解中兴通讯的业内人士向《证券日报》记者表示,中兴通讯则是通过强化基于业务全流程的外汇风险管理,通过商务策略引导、内部结算管理、融资结构涉及与外汇衍生品保值等举措来降低汇率风险。此外,公司还会尝试推进海外项目的人民币计价及结算,以期长远降低汇率风险。

值得一提的是,在一些国际市场已相对完善的产品方面,维持产品在国际市场上的竞争优势也是应对汇率变动的有效措施之一。

“公司主导产品中,大尺寸一体化电容式触摸屏产品处于全球充分竞争的市场环境,公司具有一定的议价能力,产品报价是按照客户主导的招标等市场竞争机制形成。”从事平板显示材料及触控器件研发生产的莱宝高科曾回复投资者称,“基于全球充分的竞争环境、客户全球市场销售和全球化的供应商体系,近几年来外销产品价格均没有与美元兑人民币汇率的变化挂钩调整。”

进口企业迎利好

价值或重估

在人民币升值的背景下,多个研究观点认为,原料进口型上市公司及存在海外负债的企业或将获益。

中信证券研究认为,从资产负债表的角度来看,由于国内企业外债主要以美元标价,对于海外负债较多的行业而言,人民币上涨会引发企业价值重估,降低负债压力;从成本收益端来看,海外进口产品、原料占比越高,成品出口占比越低的行业,受益于人民币升值的弹性越大。

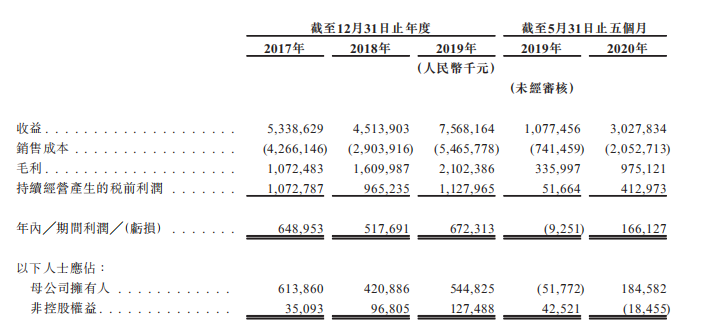

众所周知,国内航空公司购买飞机以进口为主,且存在大量外币债务。中金公司在研报中指出,根据各航司披露数据,截至2020年6月30日,中国国航和东方航空的美元带息负债折合人民币分别为581亿元、442亿元。据中金公司测算,人民币兑美元每升值1%,将增厚中国国航、东方航空净利润分别约为4.4亿元、3.3亿元。

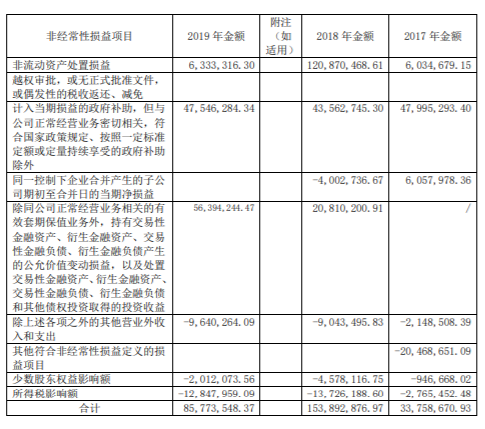

此外,人民币升值还给国内航司带来了汇兑收益,使得公司财务费用大幅下降。据2020年三季报数据,人民币升值后,中国国航、东方航空、南方航空前三季度财务费用分别下降58.06%、47.2%、45.90%。

在原料进口型企业层面,以造纸业为代表,其进口原材料的成本有望降低。从事食品包装纸生产的五洲特纸曾在互动平台表示:“近一段时间以来人民币大幅升值,公司生产所需木浆以进口为主,且基本以美元结算,在木浆采购单价相对稳定的情况下,人民币升值有利于降低公司以美金结算的原材料采购成本。”

作为国内生活用纸龙头企业,中顺洁柔也曾回复投资者提问称,人民币升值有利于公司原材料采购,会致使公司原材料采购成本大幅下降。此外,在港股上市的箱板原纸生产商玖龙纸业由于外汇采购量较大,且美元借款占比较高,亦有望明显受益于人民币升值。据浙商证券测算,人民币汇率升值1%,对应玖龙纸业提升净利润为5895万元,参考2020财年净利润,对应净利润提升1.4%。

但也有专家提示称,外界应该更谨慎看待人民币升值带来的相关影响。2021年1月6日,中国外汇投资研究院经济学家谭雅玲撰文指出,我国人民币目前依然是本币形式,可兑换或国际货币资质尚未实现。此外,贸易竞争汇率是焦点,我国处于全球化供给方位置已经无法替代,此时人民币升值保住的是规模、损失的是利润。

“对于持有人民币的外贸企业来说,如果持有的美元较少,受到的损失也会较少,”杨德龙向《证券日报》记者补充称,“因此对于外贸企业来说,一定要采取一定的措施来对冲汇率波动的风险,可以采取汇率远期来进行对冲风险,防止汇率的波动可能会对持有的外汇造成贬值的风险。”