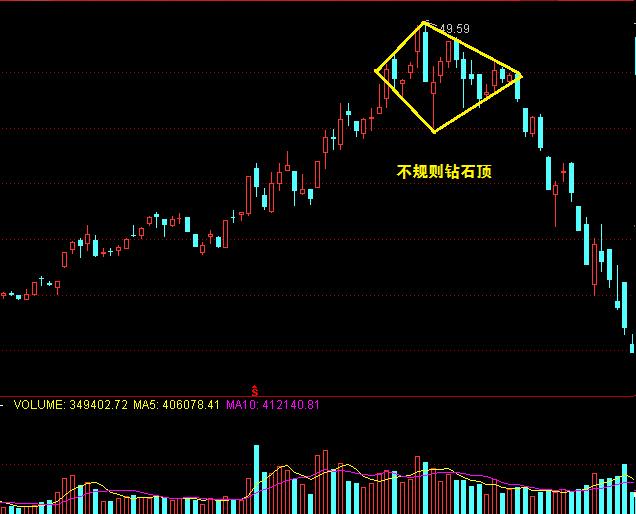

消费白马股市场表现不佳,截止1月9日,海天味业(603288.SH)近60天的股价已经下跌5.29%,位居大消费板块跌幅前列。

相同时间内,海天味业的同行业调味品公司中炬高新(600872.SH)、加加食品(002650.SH)、天味食品(603317.SH)、星湖科技(600866.SH)和千禾味业(603027.SH)股价也分别下跌14.76%、3.19%、10.88%、0.22%和11.13%。

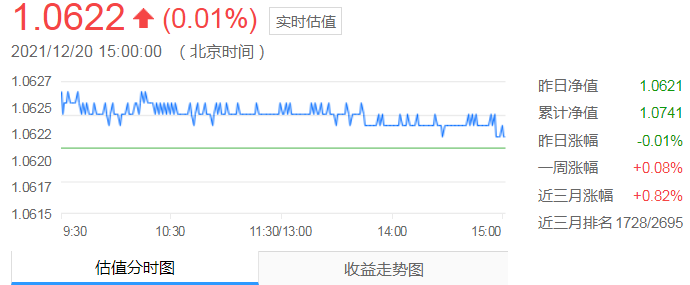

在如此低迷的市场环境下,海天味业高达2910.73亿的市值、57.43倍的估值,还能持续多久?

业绩增速放缓

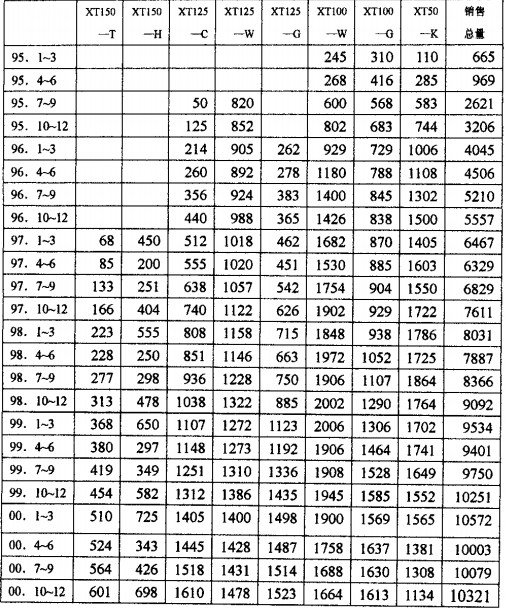

海天味业主要经营调味品,目前产品涵盖酱油、蚝油、酱、醋、鸡精、味精、料酒等调味品。其中酱油、调味酱和蚝油是公司最主要的产品。多年来,海天味业调味品的产销量及收入连续多年名列行业第一,其中海天酱油产销量连续二十二年稳居全国第一,并遥遥领先。

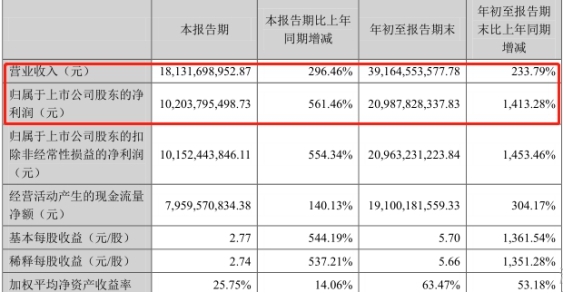

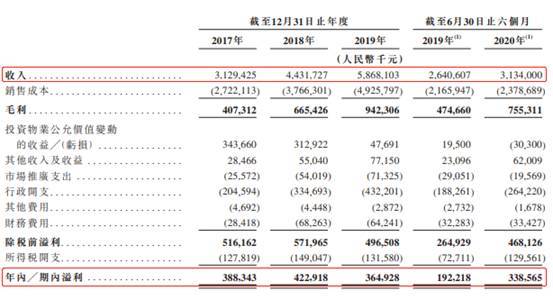

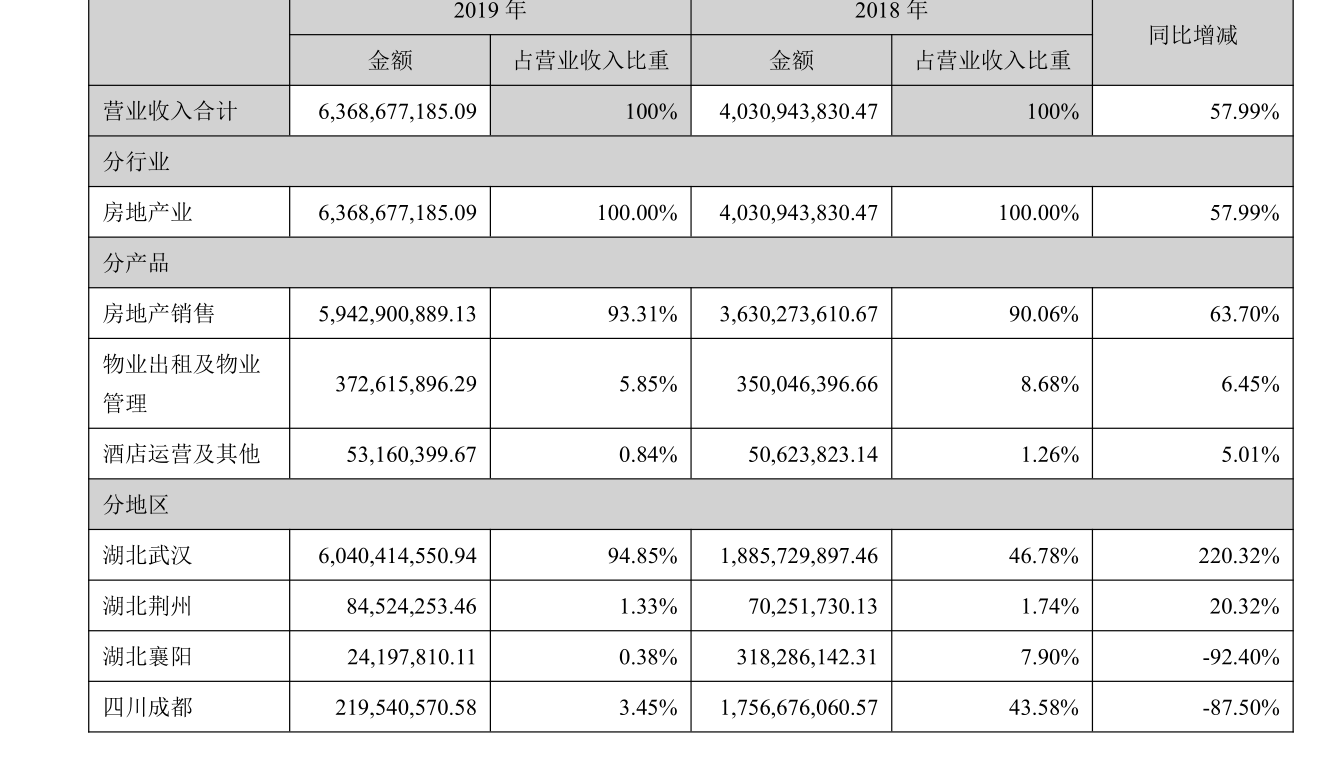

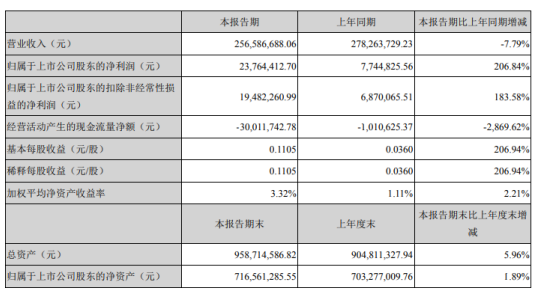

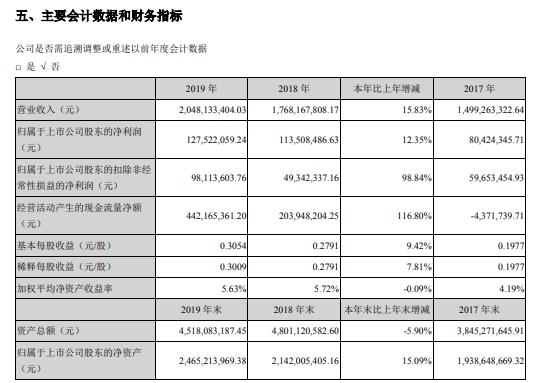

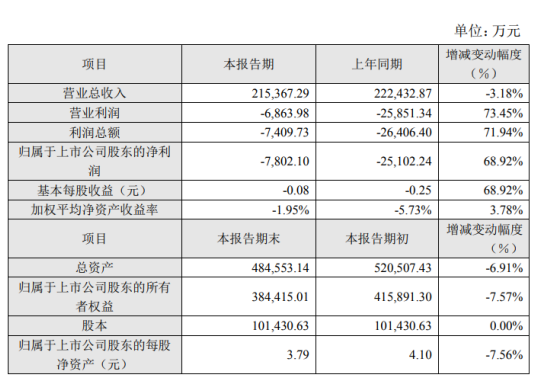

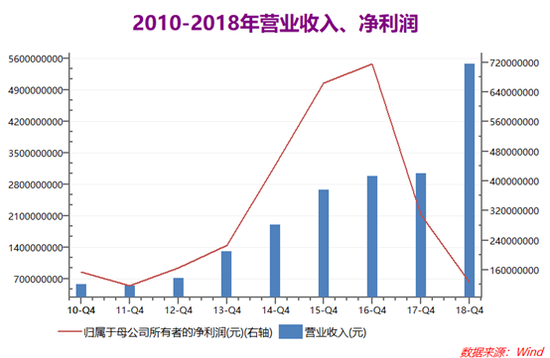

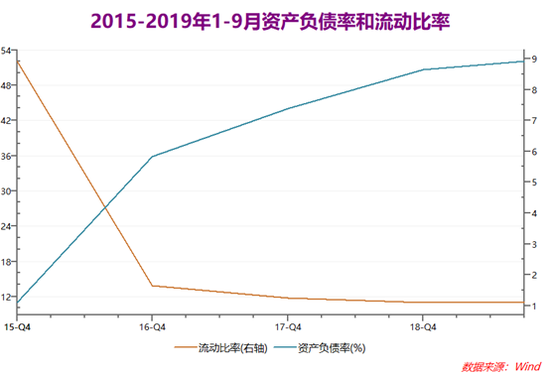

自2014年上市后,海天味业次年便突破百亿的营收“大关”。但是之后几年里,海天味业的增速便呈现出放缓态势。财务数据显示,2016年至2018年,海天味业实现营业收入分别为124.59亿元、145.84亿元、170.34亿元,同比增长10.31%、17.06%、16.08%;归母净利润分别为28.43亿元、35.31亿元、43.65亿元,同比增长13.29%、24.21%、23.60%。营收与归母净利润增速均略有下降。

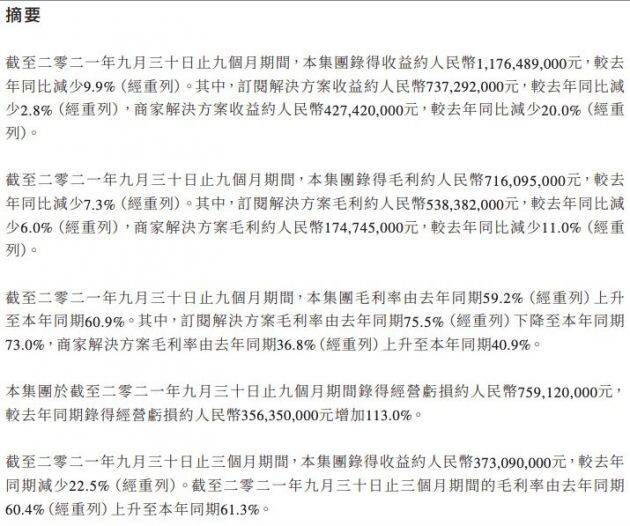

2019年前三季度,海天味业营业收入为148.24亿元,同比增长16.62%;归母净利润为38.35亿元,同比增长22.48%,增速放缓态势持续延续。

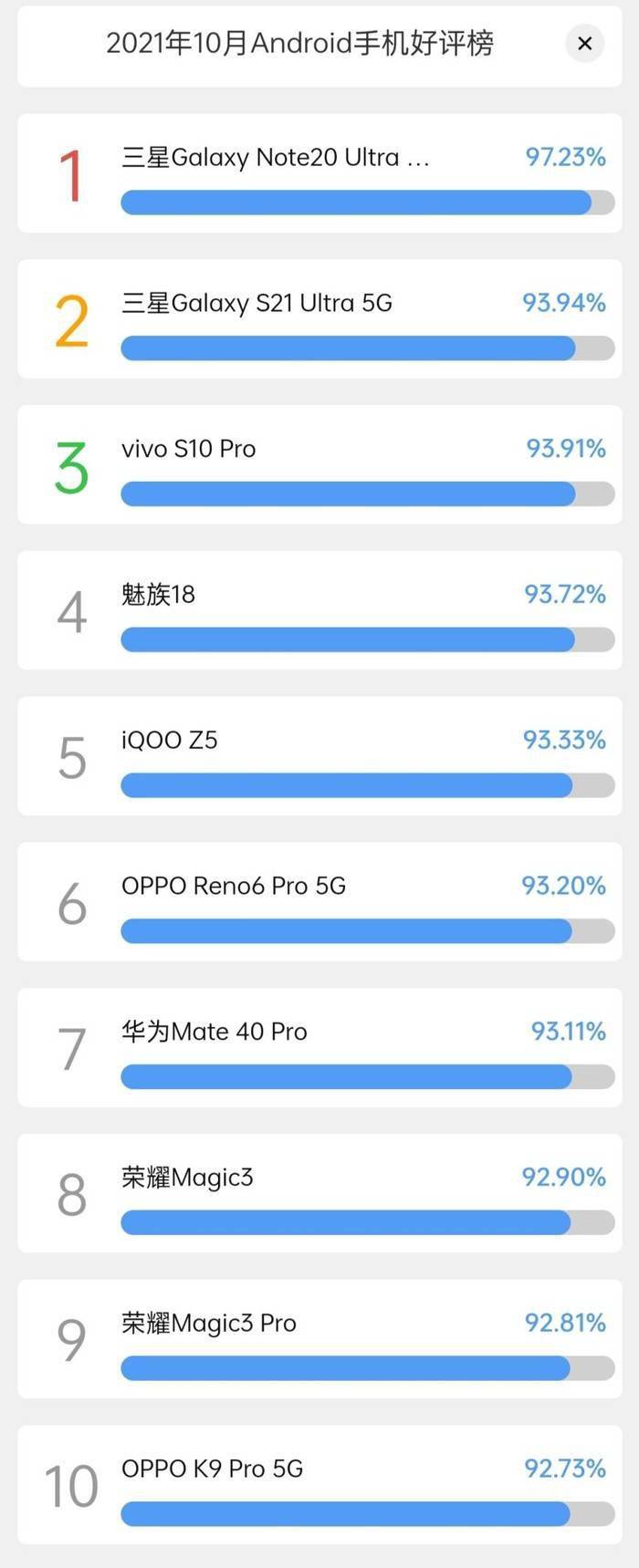

但与主要竞争对手中炬高新、加加食品等同行业公司相比,海天味业的业绩以及增速仍处于高位。2019年前三季度,中炬高新、恒顺醋业、加加食品的营业收入分别为35.31亿元、13.30亿元、14.74亿元,增速分别为11.57%、7.62%、12.36%;归母净利润分别为5.46亿元、2.51亿元、1.05亿元,增速分别为12.32%、14.81%、1.47%。

业绩增速能够与海天味业相匹敌的公司只有天味食品,2019年前三季度,天味食品营业收入10.78亿元、同比增长24.29%,归母净利润1.95亿元、同比增长19.55%。同时,天味食品虽然市值仅有180.47亿元,尚不足海天味业市值的十分之一,但是其60倍的估值堪比海天味业。

估值高过茅台

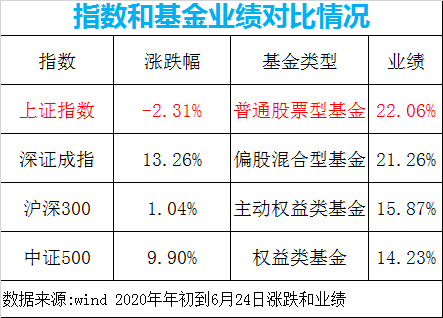

从上述业绩及增速情况来看,海天味业的估值与业绩增速成正相关,海天味业业绩增速放缓或许会带来估值的回落。作为中国调味品行业的龙头企业,海天味业在市场上素有“酱油界茅台”的称呼。然而贵州茅台的估值也不过35倍左右。但目前海天味业近60倍的估值,是否符合市场对海天味业的未来发展前景呢?

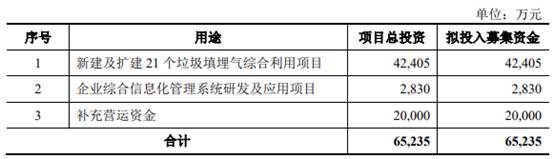

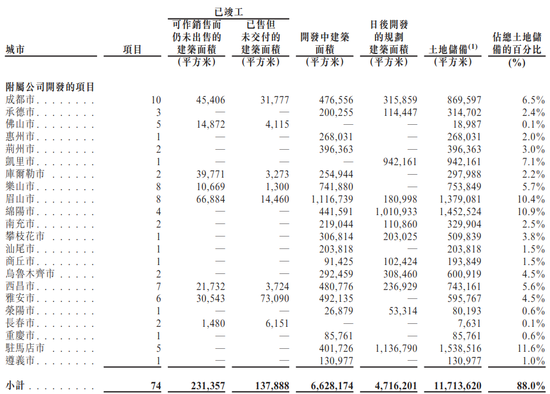

从产品产能端来看,海天味业于2017年年底启动高明220万吨调味品扩建项目,扩建总规模为220万吨(其中,酱油150万吨,酱30万吨,复合调味料40万吨)。作为每年贡献营收约6成的海天味业拳头产品,酱油的新建产能甚至在现有基础上接近翻倍。

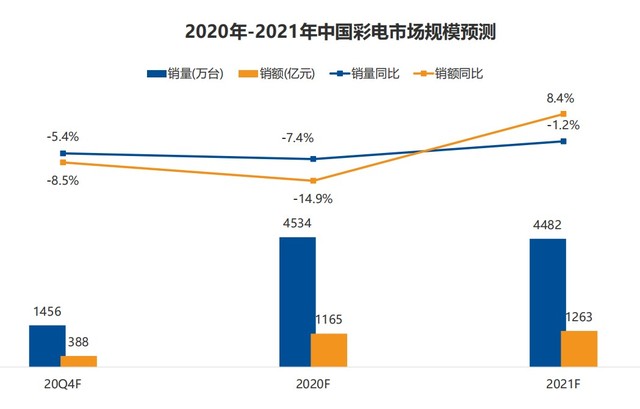

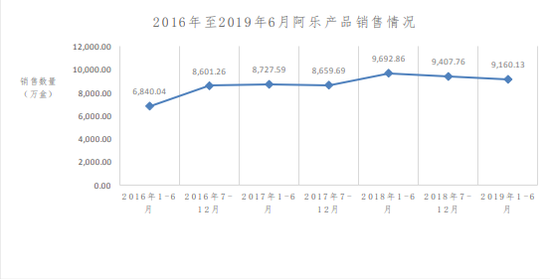

但纵观市场走势,2012年至2018年,我国酱油行业规模增长从11.45%逐渐滑落至9.00%,增速趋于放缓。而量增始终是行业增长驱动因素,但面对我国人口增长乏力、人口红利逐渐消失的现实情况,酱油行业未来的量增趋势不容乐观,需要创造新的增长点。

从销售市场来看,海天味业目前的销售网络已100%覆盖了中国地级及以上城市,在中国内陆省份中,90%的省份销售过亿。但当海天味业规模效应触顶之际,同时也意味着未来增长空间有限,业绩也很难再持续高速增长。

同时,从销售毛利率来看,海天味业的整体毛利率也在承压。海天味业2019年前三季度销售毛利率同比下降1.96个百分点至44.51%。在调味品企业中,海天味业毛利率处于高位,但是与恒顺醋业44.05 %、千禾味业46.53%的毛利率相比,优势并不明显。

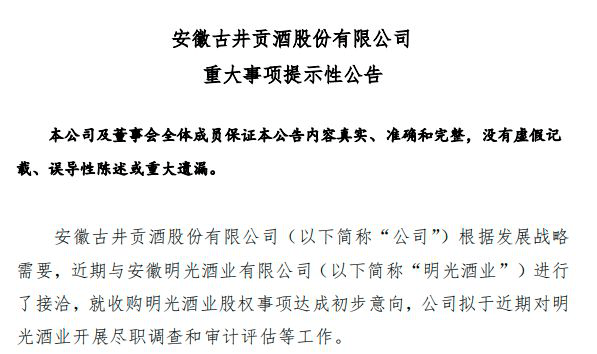

目前,海天味业在原有核心产品格局基础上,积极布局芝麻油、食醋和腐乳等小品类增加弹性。近几年,海天味业陆续收购广东广中皇和镇江丹和醋业,在江苏宿迁设立生产基地。并于2020年1月,收购芝麻油生产厂商合肥燕庄的大部分股权。业内人士认为,在行业整体仍待整合的背景下,随着小品类逐步流入海天的渠道,海天味业将逐步实现对于小品类市场份额的收割。

存量规模大,增量空间广,调味品是一条典型的“长坡厚雪”型优质赛道。海天味业位居调味品行业龙头,高成长、高质量发展与市场估值相匹配,才能凸显公司价值。