过去的2019年,几乎每一家行业头部企业都在紧张地面对来自变化莫测的市场与不确定性加强的宏观压力,但一直信奉“危中有机”观点的“新经济之王”华兴资本,却取得让人意想不到的结果:在2019年来了一个漂亮的转身!

面对更为艰难的2020年,华兴是否已经做好了充分的准备?瞄准了哪些机会?长期来看值不值得看好?这一系列的问题都是投资者十分关心的。接下来,我们想通过剖析华兴资本2019财报来挖掘出解答以上问题的线索。

一、承前启后:危机当前,稳者取胜

2019年华兴依靠跨越一二级市场的全生命周期的服务能力、领先的头部创业者社群网络,以及持续的研究和沉淀能力,对不少投资人和新经济创业者实现了全面赋能,帮助他们解决了投融资、并购、IPO及上市后遇到的各种难题。同时,2019年也是华兴资本转型发展、承前启后极其重要的一年。

2018年,我们曾提出“华兴无周期”的观点,我们认为华兴资本逆势增长背后通常隐含着两个逻辑:一是,全周期服务模式下,投资管理业务随着资产管理规模扩大而稳定增加,能减弱小周期低潮影响。二是,多年耕耘新经济领域金融服务后,华兴资本已经成为行业第一,在圈子里具有人脉、资本和人才资源优势,在强者恒强的马太效应下,华兴资本能实现跨周期性发展。

虽然所经受的外部挑战和压力越来越大,但这样的判断放到2019年依旧成立,也就是,华兴再次实现了逆势增长!3月25日收市晚间,华兴资本控股发布了2019年全年业绩公告,只要仔细地研究它的这份成绩单,也许就会琢磨出“承前启后”这四个字所代表的意义,也就辨清了其与2018年的区别。

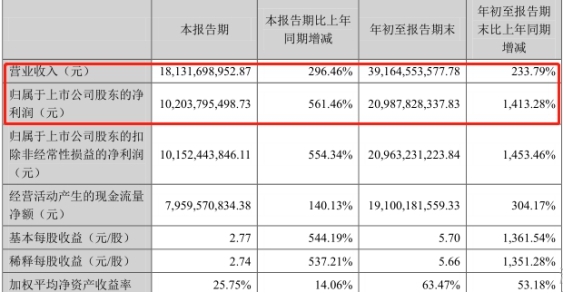

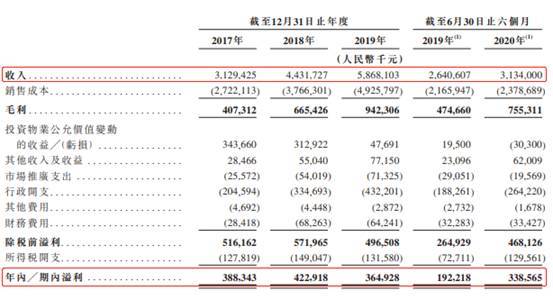

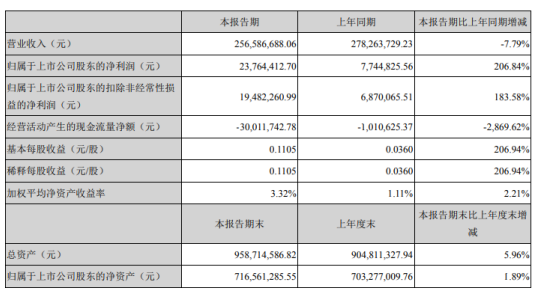

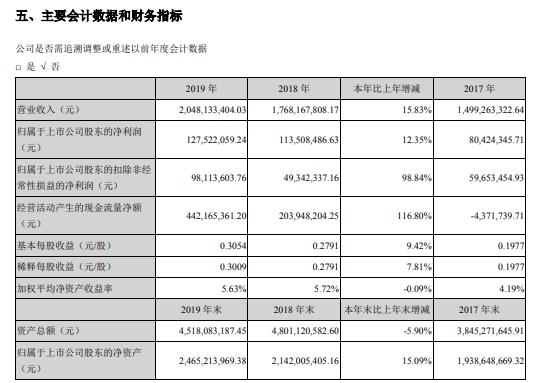

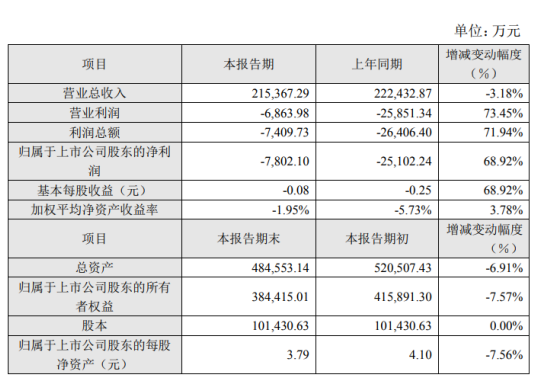

据业绩公告所示,华兴资本控股在2019年实现总收入及净投资收益14.94亿(单位:人民币,下同),近3年复合年均增长率26%,公司长期增长态势显著,总体来说,今年表现出来的是一个平稳过渡的转型状态,与此同时,本期的调整后净利润为4.63亿(含股票薪酬和未实现净附带收益),从表面看是一个平稳的输出,实际上却内有乾坤。

经营利润同比增长26.1%,其中最明显的增长来自(投资管理业务中取得的)管理费的增加,以及运营成本的降低。从分部业务的经营利润数据来看,投资银行业务实现6700万的经营利润,投资管理业务的经营利润同比大增92%至1.91亿,华菁证券在2019年扭亏为盈而取得经营利润6508万元,而新业务则实现突破取得经营利润1247万元。

真正的高手,永远是表面波澜不惊,内里汹涌澎湃!

那如何能更加真实地体现出华兴在2019年强烈的逆势增长态势?依然可按分部业务逻辑来梳理。

投行业务方面,2019年由于国内及全球经济金融环境存在多重的挑战,国内的私募融资金额锐减,同比下降约44%,纵然如此,华兴的表现要远优于市场整体水平。在私募融资领域稳居龙头地位,代表性的融资项目有知乎、百布等,据介绍,华兴在HC和TMT领域表现出色,其成长期团队和医疗团队所持及储备项目的市占率遥遥领先于同业公司;尽管市场上的并购交易亦面临着严峻的局面,很多交易因此被延迟执行,但华兴却包揽了前20大交易中的四分之一;另外,对比起港、美市场交易量的-19%、-8%的同比增速,华兴在2019年来自销售、交易和经纪业务的股票收入取得了同比增长了43.5%的超预期的好成绩,加上华兴资本发布的卖方研究报告也快速累积起了市场的影响力,2019年其覆盖股票数量超过110家(同比增长92%),覆盖行业超过19个(同比增长27%)及发布的大行报告数量超过720份(同比增长113%),华兴的逆势增长令其在二级市场的排名和市场占有率获得快速提升。

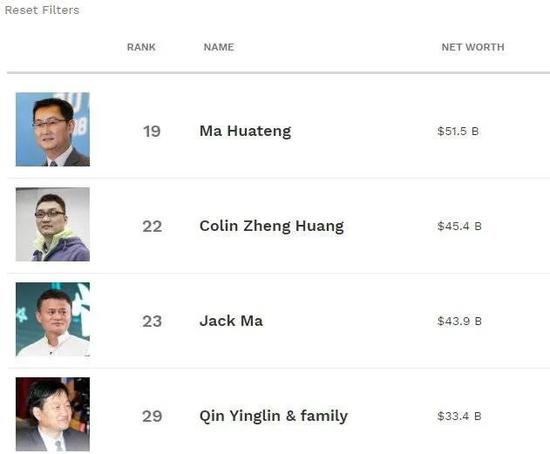

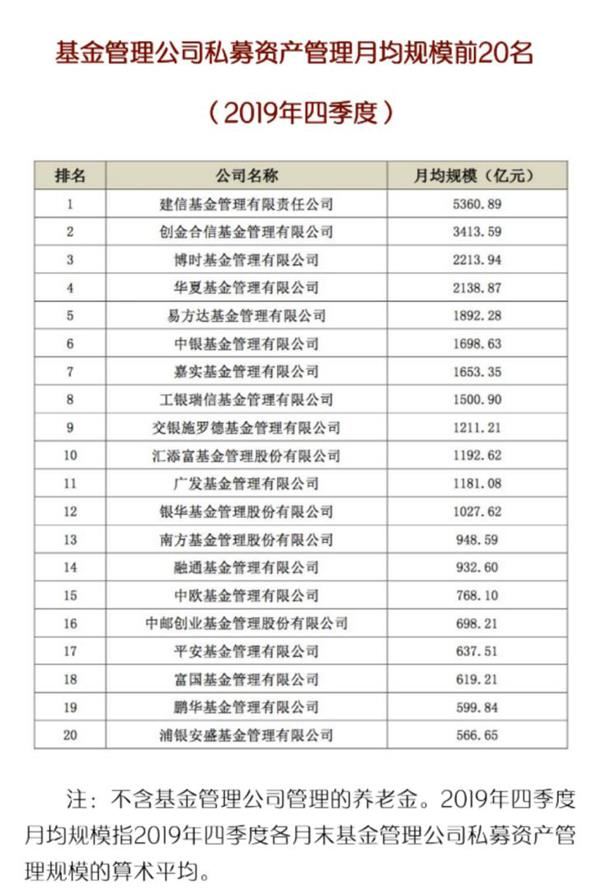

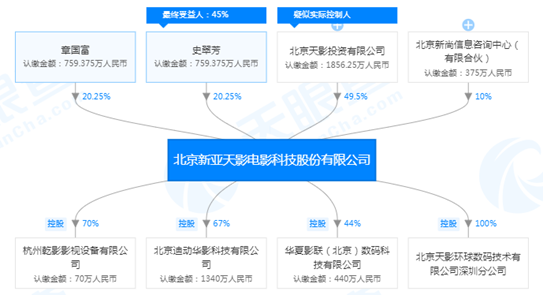

投资管理业务的总收入维持了51.5%的高增长,当中极大部分来自于以资产管理规模计提的管理费,其同比增加了38.2%,值得留意的是,受资管新规、宏观不确定性以及乏善可陈的二级市场环境等恶劣条件的影响,整个行业的私募股权融资总额在2019年录得同比34.0%的负增长,但华兴的投资管理业务却实现了显著的提升,截至2019年12月31日,华兴的私募股权基金的认缴资本和资产管理规模分别为人民币261亿元及人民币342亿元,分别较2018年末增长19.1%及21.0%。

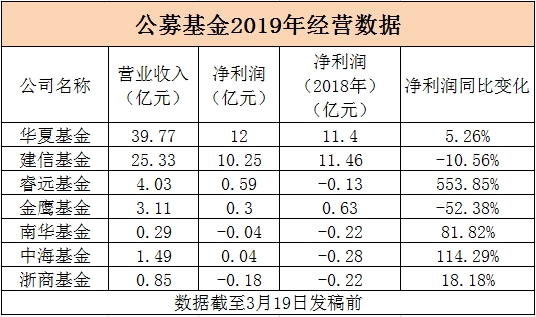

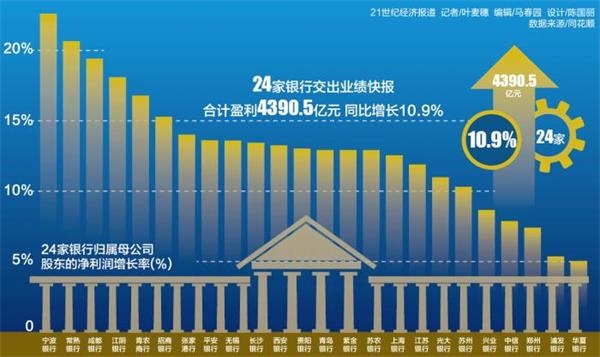

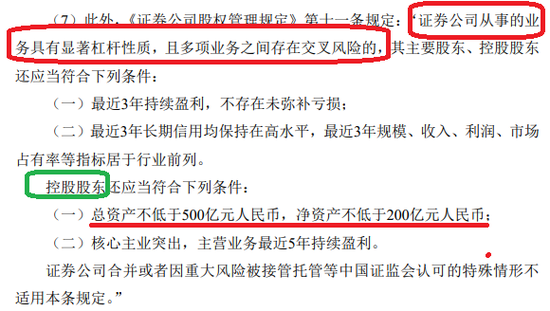

华菁证券则比预期更快地实现了扭亏为盈,2019年分部收入同比增加57.7%,大幅跑赢中国证券行业35%的平均收入增长水平。在2019年,年轻的华菁证券便跻身成为中国A股市场科创板首批上市公司的保荐人和承销商。

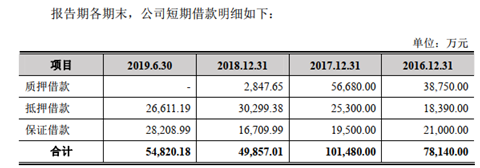

自2019年初起,华兴推出了新业务板块,当中包括财富管理与结构化金融业务,一年不到的时间内,新业务板块收入就实现突破至7391万,并在对外合作方面取得了突破性进展,已经与LGT银行及日本蓝天银行签订了战略合作协议,未来有望在该领域内推动业务扩张和取得声誉影响力的提升。目前财富管理业务管理资产已经初具规模,开创性的结构化融资则实现了为华兴服务的新经济公司提供具备竞争力的非股权融资解决方案。

综合来看,收入来源稳定的投资管理业务获得的显著增长、华菁证券实现盈利的超预期以及新业务的突破,为公司带来了较强的抗风险能力,以应对行业环境的变迁。

危机当前,当然是稳守者胜,取胜之道就是要坚持“最佳的防守就是进攻”。华兴2019年交出的成绩,正是这一道理的现实映照。

二、结构优化:多元和协同的优势初显

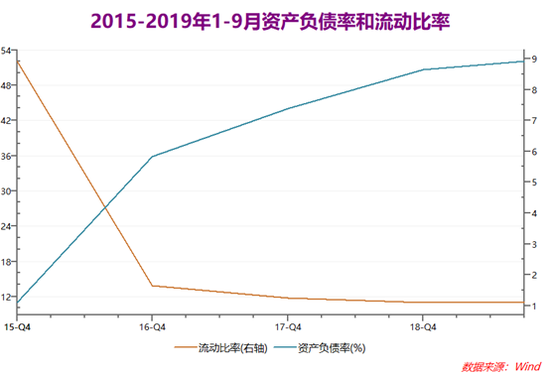

2019年财报数据更能证明一个猜想,华兴的稳定性和周期穿越能力一大部分或跟公司持续对业务进行的结构优化密不可分。业务结构日趋平衡和多元化,能支持华兴灵活应对复杂的外部环境。

华兴的收入在2019年按业务分部来划分,投资银行、投资管理、华菁证券、新业务分别占营收的45.7%、31.8%、17.5%、5%的比例,华菁证券和新业务的占比首次达到了22.5%的高比例,“三足鼎立”得以正式确立。

相比较而言,2019年中期所显示的收入结构中,华兴在投资银行、投资管理占了公司整体收入和净投资收益的比例分别为48%及35%,而华菁证券与新业务结合则占据17%,换而言之,在2019年下半年,投资管理、华菁证券与新业务这三者的增长情况较上半年有加速的迹象。从内部观察,周期属性较强的投行业务占比下降,非周期属性的投资管理快速发展,成长性的华菁证券与新业务占比也获得提升,多元化的业务分布和内部轮动,使得华兴的表现较以往更加稳固。

2019年华兴在各分部业务中所展现出来的业务协同和交叉销售的潜力优势,越发支持公司打造出一个极具核心竞争力和赋能优势的、横跨一二市场的覆盖企业全生命周期并实现金融全产业链打通的全能型生态平台。华兴已经可以实现在现有业务稳固基础上创造出新的协同价值。

如今看来,多方面的内部连结使得公司业务在日益协同、协作加深的过程中持续创造和挖掘出更多的无可比拟的机会和价值,华兴资本的内生性增长潜力得到持续的释放。2019年看起来更像是华兴实现结构优化、自我强化和取得内生性增长的标志性的一年。

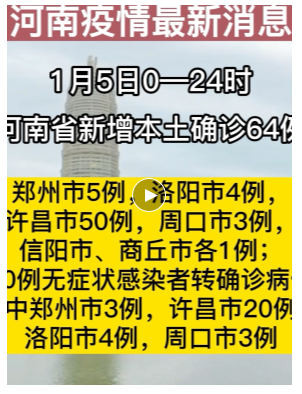

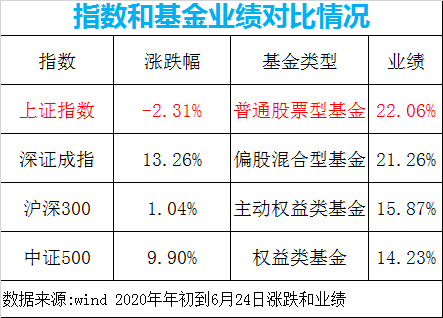

三、十年难得一见的危机,也是十年难得一见的机遇

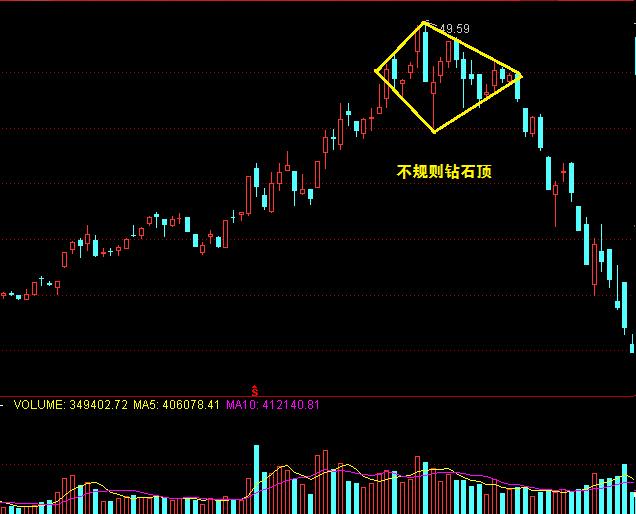

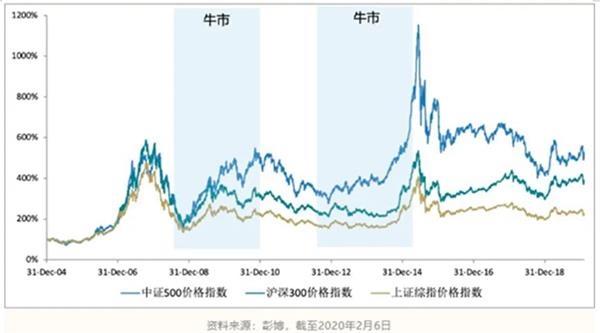

踏入2020年,短短几个月之间,一场突如其来的新冠病毒席卷了全球,全球各地多处疫情尚未受到控制的地区和国别很有可能因经济停摆而暴露出风险,叠加石油价格的快速暴跌,使得全球多个资本市场陷入恐慌,多国指数在疫情期间出现了不同程度的暴跌和崩盘,因此戳破了十多年来因宽松市场环境所累积的资产泡沫,作为全球资本风向标之一的美国股市最终亦终结了长达10多年牛市行情。

多间国际大行和多名知名分析师表达出相似的观点:当前所遇危机的严重程度或许已超越了2008年的金融危机,而全球目前正处于危机当下。

对于早已有所准备的华兴资本,或许,十年难得一见的危机,也是十年难得一见的机遇。

机会来自何方?同样,在华兴的各个分部业务能找到瞄准的方向和实现的路径。

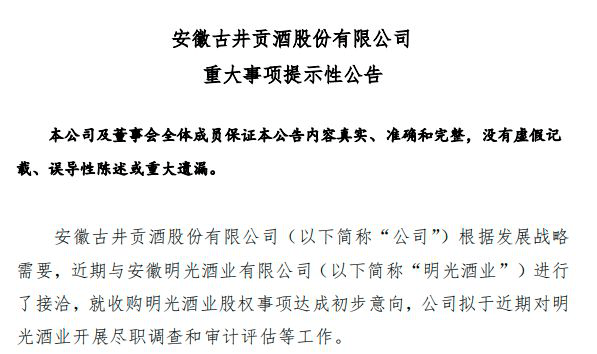

在极端环境下,马太效应和“赢家通吃”市场规律占据主导位置。行业内的整合机会反而由此大增,破产重组和并购的机遇层出不穷;对于私募融资市场,只有头部企业和长期存在刚性需求的行业(如医疗健康行业)有机会获得新一轮融资而获得生存,同样规律也作用在IPO市场,只有排名前列的龙头公司比较容易发行成功,一贯坚持头部策略和在HC/TMT领域占有绝对优势的华兴资本,其投资银行业务因而有望在危机中大放异彩。

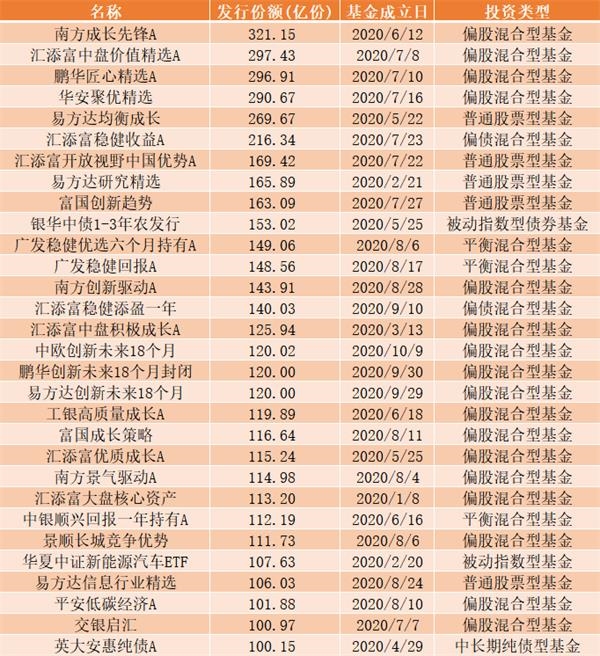

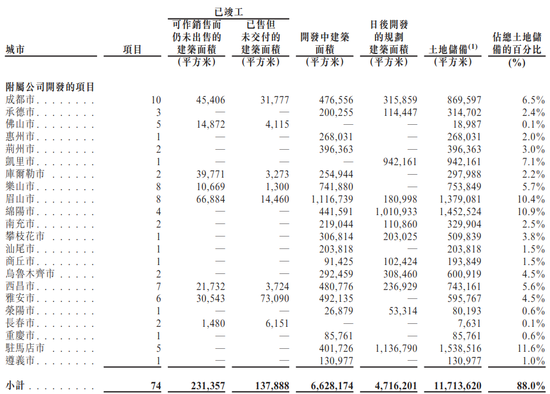

危机中持有现金者为王的道理,几乎无人不晓。据公告,截至2019年年底,华兴新经济基金刚成功超额募集完毕的新经济人民币三期基金及新经济美元三期基金的可投资金高达人民币72亿元,可用于投资动荡市场内的潜在理想目标,对于持有充足现金的投资者而言,身处的是买方市场,有利的环境增强了其可选范围和议价能力。这意味着,这些运作中的基金潜在回报正大大得到提升,有利于其投资管理业务规模和品牌影响力的持续扩大。一个大型的资产管理机构快速崛起的必经之路所需要的条件,应该是一次好的投资机遇和环境,所产生的深远影响程度要远远胜于一个成功而缓慢获得的投资案例。

同理,市场风险释放之后,类似私人银行的财富管理业务也迎来了历史性发展时刻。

而以长期视角出发,华兴资本的长期逻辑依然没有变化,新经济和金融的结合带来了巨大趋势性机遇,未来在To C和To B端依然会涌现层出不穷的投资机会和多个有机会成长为独角兽的创业公司,而回顾过往,每次危机或萧条时期的出现都是新技术和新模式的起点,每逢这些重大的时刻,交易总是最划算的,也许每次危机的出现都会表现不一,但这样的结果,总是一样的。

四、华兴为谁而活?

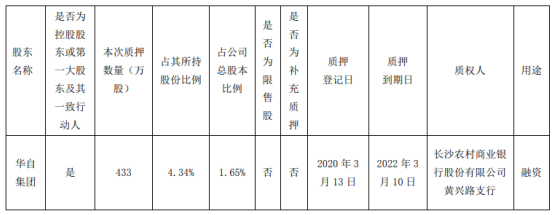

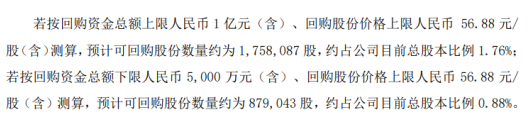

2019年业绩公布后华兴资本宣派每股15分人民币股息,这是华兴上市以来的首次派息,面对不确定性加剧的未来,华兴依然选择了一条努力实现股东现金回报的、负责任的、能够众行致远的路。

2019年,铸就硅谷传奇的领袖之一Don Valentine悄然离世,这位创投界教父级别的大佬曾经总是喜欢不断追问创业者的一个问题:“Who cares?”他始终认为,对每一位创业者的终极考验,是究竟有没有想清楚创业将为谁创造价值。

过去的华兴为谁创造价值?如今的华兴,又能为谁创造价值?

而这个问题的答案,或能够恰如其分地解释到,华兴一直在进化、在扎根,也一直在路上奔跑的原因。