主动放弃十几亿的管理费,余额宝的母公司正在憋什么大招?

余额宝对基金公司、银行以及君正集团来说,简直就是印钞机,每年贡献可观的利润。但最新年报显示,余额宝“印钱”速度下降了。

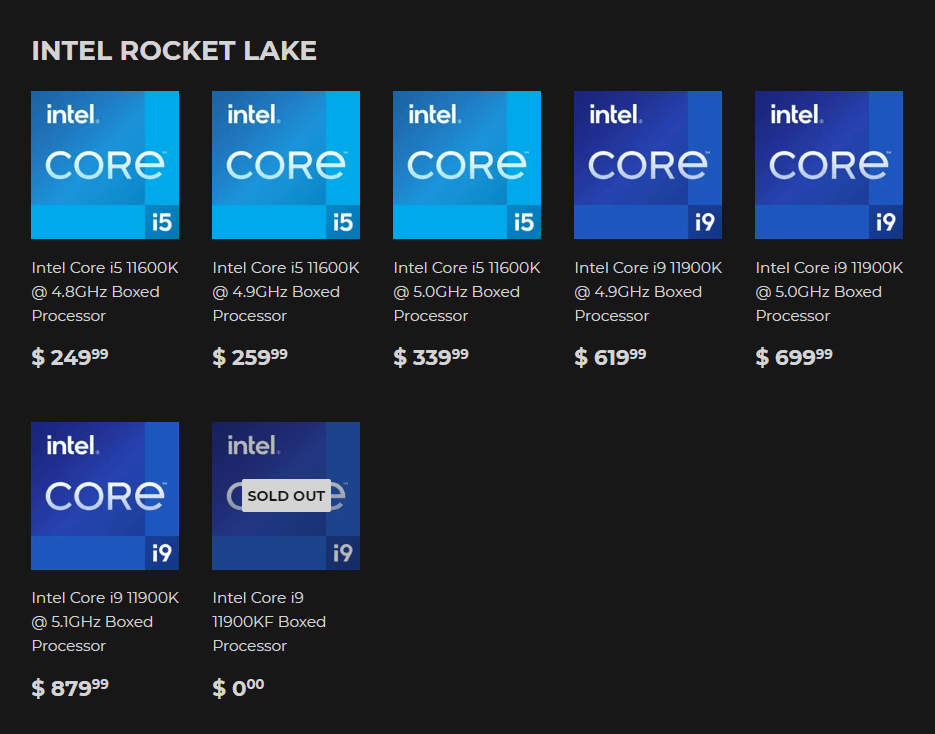

4月24日,余额宝发布最新年报显示,2019年余额宝收取的管理费为31.5亿元,较2018年的44.2亿元,同比下降29%。由于余额宝的管理费收入下降,依赖余额宝的天弘基金公司2019年净利润也呈同比例下降。业内人士认为,天弘基金希冀通过降低对余额宝的依赖,大力发展指数型产品线,塑造新的品牌形象,短痛或将换来天弘基金长期生存竞争力。

值得一提的是,散户仍然是余额宝的核心客户,年报显示余额宝的个人投资者占比高达99.98%,其中持有余额宝最多的一位个人投资者持有份额超过2.22亿份,个人持有余额宝排名第十的也有份额3400万份,余额宝的前十大持有人均为散户。虽然余额宝的收益率一路下行,目前余额宝的七日年化收益率又跌破1.8%,但余额宝一季度期间仍吸金1600亿。

余额宝“印钞机”为何主动降速

余额宝对基金公司、银行以及君正集团来说,简直就是印钞机,但印钞机的速度却“故意”变慢了。

4月24日发布的年报显示,2019年余额宝收取的管理费为31.5亿元,较2018年的44.2亿元,整整减收约13亿,同比大幅下降29%。天弘基金公司2019年净利润也呈同比例大降。

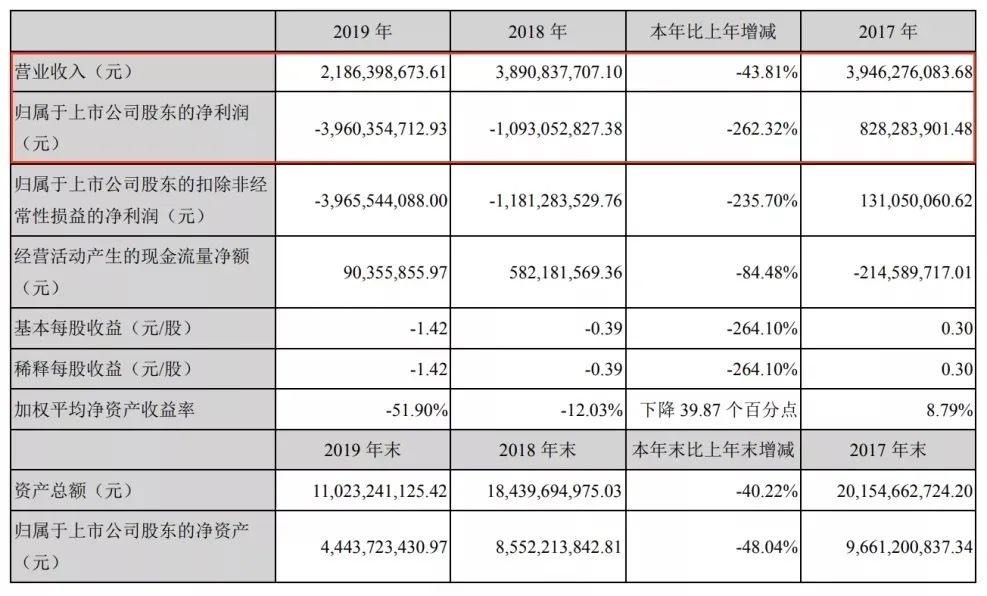

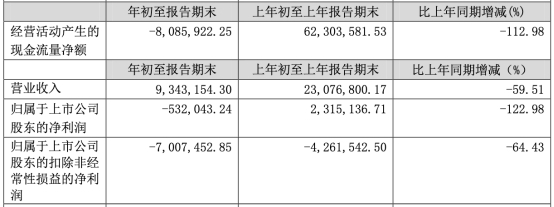

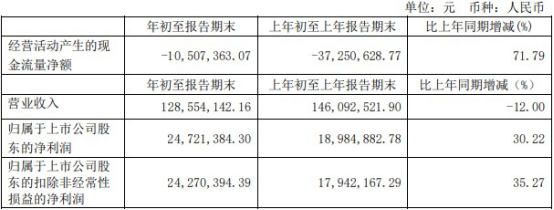

余额宝的管理费多收还是少收,直接影响基金公司的净利润。4月22日,天弘基金第三大股东君正集团披露了2019年年报,其中天弘基金2019年的营收情况正式浮出水面。根据公告显示,天弘基金2019年实现净利润22.14亿元,营业收入72.4亿元。而在2018年天弘基金实现营业收入1,012,521.35万元,实现净利润超过30亿;最新披露的年报意味着天弘基金的净利润下滑27.8%。

值得一提的是,因余额宝的管理费收入下降,从而导致天弘基金的净利润整整比去年少了接近8亿,这少拿的8亿净利实际上已经相当于一家一线大型基金公司的净利润,由此可以看出,余额宝对天弘基金的重要性。

券商中国记者从知情人士处获悉,天弘基金“不惜”通过降低基金公司的净利润,控制余额宝的规模,倾注更多的精力拓展多元化产品线,尤其是指数产品、股票型基金产品等。尽管控制余额宝规模,导致管理费收入降低,影响基金公司、股东的净利润,但却为基金公司、基金持有人赢得了更多的机会和安全空间。

“控制余额宝的规模实际上就是保护基民的利益”有市场分析人士认为,舍去短期利益,立足长远发展多元化业务,基金公司才能有更多的业绩保障,同时控制余额宝的规模也能防止流动性风险,为基金持有人提供更多的安全空间。

天弘基金公司一直希望扭转业务经营中面临的问题——“单一依赖”,根据此前披露的数据信息,余额宝所收取的管理费占天弘基金全部管理费收入的八成,换句话说,天弘基金公司的收入、净利润,主要取决于余额宝能收取多少管理费。

为防止货币基金的流动性风险,天弘基金及其股东阿里巴巴采取分流措施,支付宝平台也吸引其他货币基金入驻,对余额宝采取资金分流,以保护余额宝的基金持有人。在2018年5月,支付宝平台宣布新接入博时、中欧等基金公司旗下的货币基金,通过开放接入多只货币基金的方式,进一步减轻单只基金规模过快增长的压力,降低单一货币基金集中度过高的风险。

前三月获“小白”资金净申购1600亿

余额宝披露的2019年报还显示,个人投资者仍然是余额宝的核心,个人投资者的持有人占比高达99.98%,其中持有余额宝的最多的一位个人投资者持有份额超过2.22亿份,个人持有余额宝排名第十的也有份额3400万份,余额宝的前十大持有人均为散户。

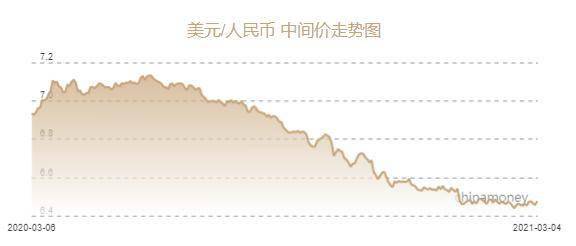

此外,虽然余额宝的收益率一路下行,今年4月初的七日年化收益率首次跌破2%,目前余额宝的七日年化收益率又跌破1.8%,但在今年一季度期间,或因疫情因素,余额宝获小白投资者的关注。余额宝在最近发布了2020年第一季度报告,报告显示余额宝在今年第一季度期间大约吸引1600亿资金的净申购。业内人士认为,年初疫情因素的冲击和影响,使得一些小白投资者将资金转向余额宝。

上述信息意味着,虽然收益率在走低,但反而令余额宝成为低风险投资者关注的产品。业内人士也普遍认为,余额宝一类理财产品收益率或将继续小幅走低,在投资方面仍较为适合低风险偏好的投资者,这是小白资金一季度申购余额宝的原因。

对此,余额宝基金经理王登峰表示,目前可投资的资产收益都出现大幅下调,为确保产品的安全性,余额宝对各项风控指标要求都远高于一般的货币基金产品,因此余额宝的收益也会跟随市场而下行。

王登峰在一季报中表示,基本面方面,2020年一季度国内、国外经济开局形势良好,但受疫情影响,经济补库存戛然而止,疫情影响范围从中国到海外,逐步演变到全球化、长期化,对经济的影响从内需到外需,从需求侧到供给侧到供需双杀,经济衰退预期急剧升温。政策面方面,全球央行迅速步入宽松周期,宽松力度逐步加码,受此影响,一季度总体权益市场、商品市场大跌,债券市场大涨。货币市场方面,一季度在疫情影响下,国内央行实行宽松的货币政策,整体流动性处于极度宽松状态,资金价格快速下行。在流动性宽松、资产价格快速下行的情况下,余额宝抓住较好的再配置时点,对资产做出最优配置。本基金在报告期内,为持有人创造了与风险相匹配的收益。

余额宝接力者或是天弘指数产品线

值得一提的是,余额宝管理费收入的下降,反映出天弘基金已下决心转型多元化基金公司,尤其是成为一家“国民指数”基金公司。

考虑到余额宝管理费为基金公司净利润的核心来源,主动瘦身意味着一年损失的净利润接近一家大型基金公司的利润规模,这意味着天弘基金通过有意降低余额宝的“印钞”能力,给基金公司、基金持有人提供更有增长空间的产品。

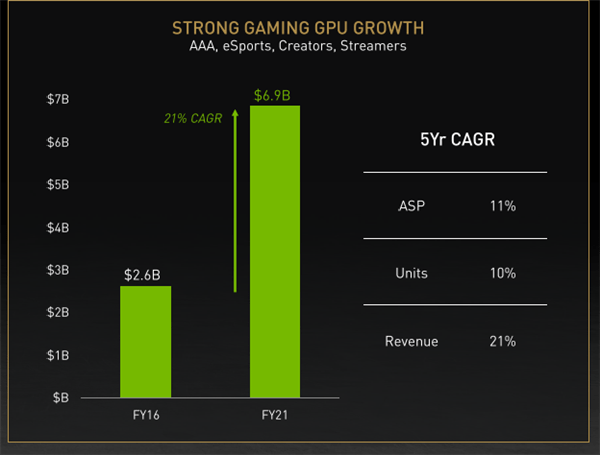

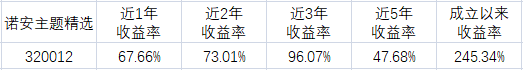

根据天弘基金披露的年报信息,旗下培养的指数产品在2019年开始逐步发力,天弘中证电子A、天弘食品饮料A全年涨幅均超过60%,同类排名前10。同时据统计,2019年末天弘基金旗下指数产品规模为344.37亿元,相比年初165.26亿元,增长率达到108%。

这就解释了,那些被余额宝吸引而首次进入理财市场的亿万客户,将存量客户留下来,提供更全面的产品成为了天弘基金的重要课题。天弘基金相关人士也指出,ETF作为指数基金里面最重要的一个成员,也是成为未来发展所有的投资者都关注的一个产品,也是天弘基金作为服务余额宝客户的一个“进阶”产品,并且作为公司的战略方向持续推行。