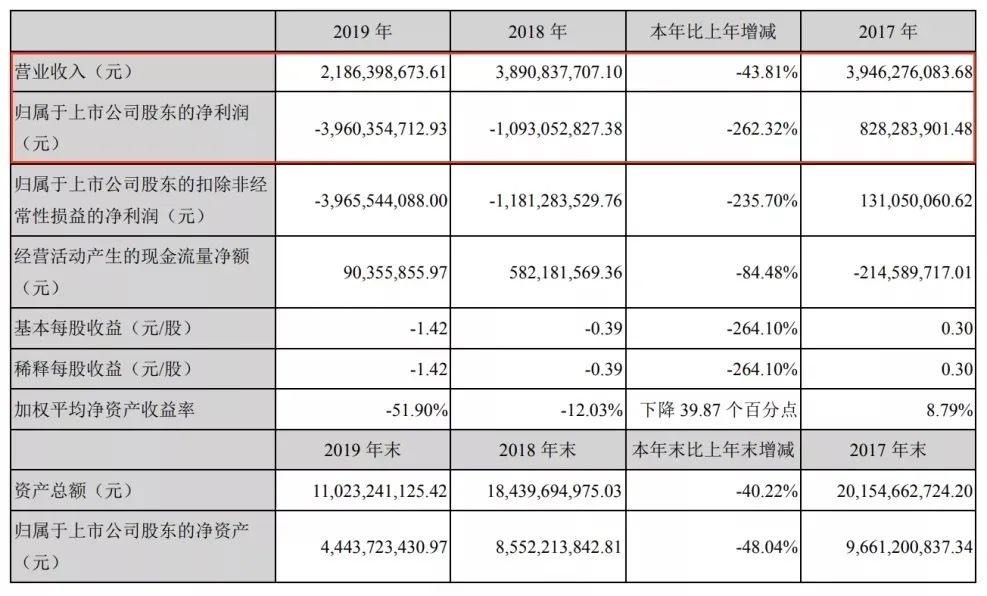

此前深陷商誉减值泥潭的山东新华医疗器械股份有限公司(600587.SH,以下简称“新华医疗”)仍未能走出业绩巨幅波动的境况。

近日,新华医疗披露了2020年半年度报告。上半年,公司营业收入略有下降,归属于上市公司股东的净利润同比锐减八成,主要系公司2019年出售了所持资产的股权获取了高额投资收益。剔除该部分影响后,公司净利润与去年同期相比增长一倍多。

自2017年开始,新华医疗秉持“整合、升级、提效”的管理方针,陆续出售了多笔资产,获取了高额的投资收益,为公司历年净利润作出贡献。这也导致市场广泛猜测,新华医疗靠“卖子回血”,增厚业绩。

对于近年来频繁出售资产的情况,新华医疗证券部工作人员接受《中国经营报》记者采访时表示,公司并不存在粉饰业绩的行为。2019年出售威士达股权主要是为了满足华检控股在香港上市的要求,此前出售的其他资产也是资产整合行为。市场中的投资者清楚通过出售资产增厚的业绩并不是真实的业绩体现。

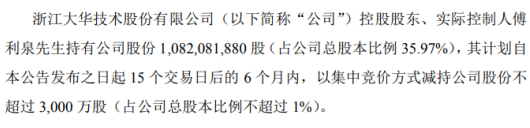

9月14日,新华医疗公告,经山东能源集团有限公司批准,公司控股股东淄矿集团与山东国欣颐养健康产业发展集团有限公司(简称“国欣颐养”)签订无偿划转协议,淄矿集团拟将其持有的新华医疗116947642股股份,无偿划转至国欣颐养。本次划转的股份占新华医疗总股本的28.77%,完成后,新华医疗控股股东将变成国欣颐养,实际控制人仍是山东省国资委。

净利润下降八成

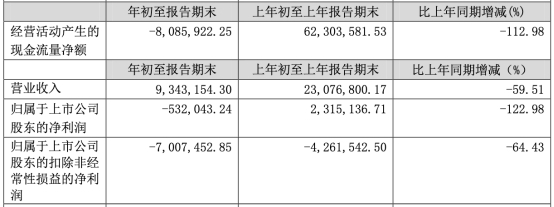

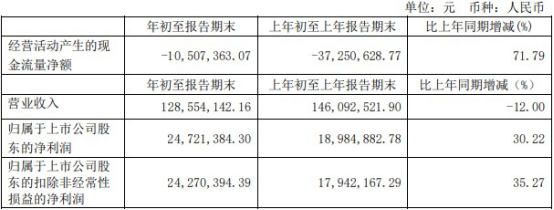

新华医疗半年报显示,上半年,公司营业收入和净利润均出现下滑,实现营业收入40.21亿元,同比减少3.62%,归属于上市公司股东的净利润1.29亿元,同比减少81.43%。

不过,新华医疗上半年的扣非净利润实际出现增长,同比增长155.46%,达到1.14亿元。

实际上,这部分差异主要是受2019年出售资产的影响。2019年,新华医疗出售了长光华医8.2041%的股权和威士达医疗设备(上海)有限公司(以下简称“威士达”)60%的股权,公司投资收益增幅较大。剔除该因素影响后,公司净利润与去年同期相比增长约112.57%。

营业收入方面,由于去年同期公司合并了威士达1月份的营业收入,对公司营业收入的影响较大,导致今年上半年公司营业收入下降。

同时,受新冠肺炎疫情影响,国内外医院正常医疗活动受到影响,各门诊和诊疗人数同比下降,相关手术器械、耗材用量下滑,公司部分业务营业收入较上年同期略有下降。

新华医疗同时在半年报中提示,由于上年同期获得的投资收益较大,公司预计年初至下一报告期期末的累计净利润与上年同期相比发生大幅变动。

2019年1月,新华医疗公告称,境外全资子公司华佗国际发展有限公司(以下简称“华佗国际”)拟以人民币12.34亿元的价格向华检医疗控股有限公司(以下简称“华检控股”)转让威士达60%的股权。华检是新华医疗的参股子公司。

威士达由新华医疗于2013年12月收购,曾经一度是新华医疗的“利润奶牛”。威士达2017年营业收入达到15.96亿元,净利润1.71亿元;2018年营业收入达到18.50亿元,净利润1.90亿元。

出售贡献主要利润来源的资产,市场出现猜测,新华医疗是否为通过投资收益来增加业绩进而抛售优质资产。上交所也下发了问询函,要求公司说明本次交易的原因和主要考虑,以及交易对公司未来财务状况和经营成果的影响。

上述工作人员向记者表示,新华医疗出售威士达股权实际上是为了华检控股在香港上市做准备。

新华医疗在对上交所回函中称,华检控股启动上市程序后,为满足在香港联交所上市的需求,华检控股及其控股股东向公司提出停止为威士达提供担保。本次交易完成后,威士达作为华检控股全资子公司,华检控股及其控股股东可以继续为威士达提供融资支持。

出售威士达股权对业绩的影响是否会持续?上述工作人员称,新华医疗2019年对威士达合并报表只有1个月,出售之后不会有进一步影响。剔除非经常性损益的影响,公司在主营业务方面业绩在转好。上半年,公司医疗器械板块、感染控制板块和制药装备板块均表现良好。

新华医疗与威士达的业务往来并未结束。近日,新华医疗公告,公司董事会审议通过《关于投资设立惠远华检医学检验股权投资合伙企业(有限合伙)暨关联交易的议案》,为推进新华医疗在体外诊断行业的战略布局,全资子公司华佗国际拟与国惠改革基金、威士达、中民惠远共同作为有限合伙人(LP),参与设立惠远华检医学检验股权投资合伙企业,总募集规模3亿元;同时,对于惠远华检设立后将围绕体外诊断行业进行股权投资,重点关注微生物检测、分子诊断、其他创新型IVD技术产品等细分领域,包括但不限于并购投资。

频繁出售资产

实际上,除了2019年出售的威士达和长光华医股权,新华医疗近年来还出售大笔资产。

最近的一次是6月15日,新华医疗以5375.53万元为转让底价,挂牌转让全资子公司新华泰康投资控股(北京)有限公司所持有的南阳市骨科高新区医院有限公司(以下简称“高新区医院”)80%股权及3521.06万元债权。最终南阳大健康医养产业发展有限公司竞得该项目,2020年8月19日,高新区医院工商变更登记完成。

公告显示,2018年和2019年,高新区医院分别实现营业收入5861.40万元和5830.85万元,净利润888.49万元和366.95万元。截至2019年底,资产总额2.19亿元,负债1.72亿元。

高新区医院成立于2014年4月,其注册资本为人民币1060万元,其中新华泰康认缴出资额为848万元。上述财务数据显示,高新区医院已经实现盈利。不过,新华医疗仍表示,高新区医院目前尚处于建设中,医院建设完成并形成稳定收入和盈利前,仍需要投入较多的资金、人员和管理成本。为降低公司经营风险,更好地促进主业发展、优化产业布局,公司结合“整合、升级、提效”的管理方针,综合考虑投资成本等因素,将子公司所持股权出售。

公告显示,医疗服务是新华医疗四大业务板块之一,近年来对医院资产的出售是否会对公司业务布局产生影响?上述工作人员表示,出售个别医院只是一种资产整合,未来新华医疗仍然会聚焦专科医院,把医疗服务板块作为主要板块之一。

新华医疗方面此前接受记者采访时曾表示,在2009年制定发展规划时,新华医疗就确定了走资本运作之路。2010年至2017年,新华医疗发起了多次并购,医疗器械商贸、医疗服务随之成为其主营业务。

公司在先后收购长春博迅生物技术有限责任公司、上海远跃、威士达和成都英德后形成了巨额商誉。截至2017年9月30日,公司因并购累计形成商誉原值10.13亿元,上述四次并购合计形成商誉原值为9.23亿元,占公司商誉原值总额的91.14%。

由于成都英德和上海远跃未达业绩预期,2016年新华医疗就对其进行了商誉减值共计1.43亿元。这也导致新华医疗2016年营业收入同比增加8.1亿元的情况下,净利润却减少了2.46亿元,同比下滑87.67%。

2017年,新华医疗提出“整合、升级、提效”的管理方针,决定对协同效应较小的部分非主业务子公司进行梳理,以提升公司整体盈利水平。

2017年12月,新华医疗分别以7562.61万元和1451万元出售了淄博众康医药连锁有限公司60%股权和长沙弘成科技有限公司55%股权,为当年贡献了7000多万元的净利润。

2018年,新华医疗出售了全资子公司山东新华医疗(上海)有限公司下属控股子公司上海方承医疗器械有限公司58%股权。公司当年获得投资收益共4030.83万元。

2019年,新华医疗除了出售长光华医8.2041%股权和威士达60%股权外,还以1780.41万元为转让底价公开挂牌出售了新华执信51%的股权。3月13日,公司收到股权转让款1780.41万元。2019年,新华医疗发生长期股权投资处置收益共计8.57亿元。

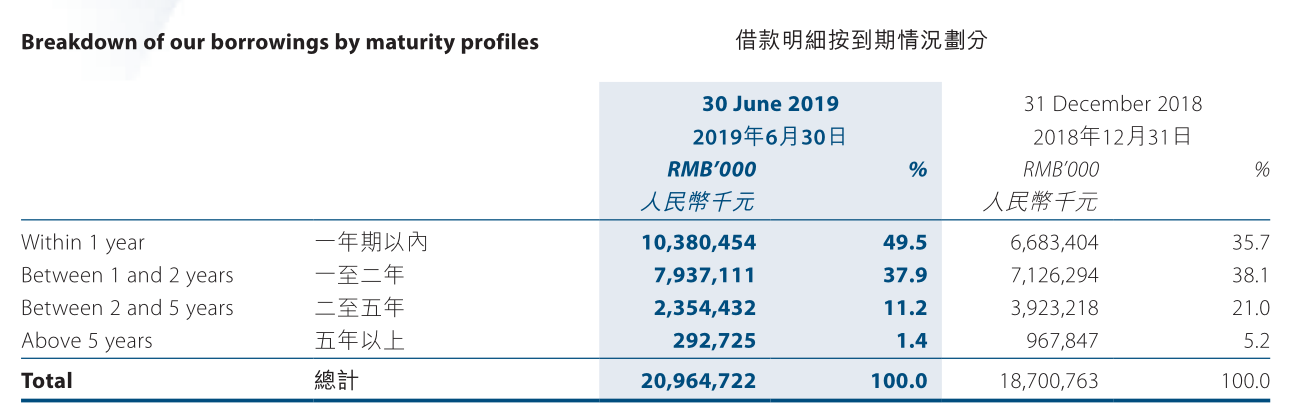

由于此前大笔收购资产,新华医疗的负债水平也不断攀升。截至今年上半年末,公司短期借款22.32亿元,流动负债合计63.28亿元,负债合计70.08亿元。