中国的人口老龄化预计将在2030~2050年间达到峰值,同时,在65岁及以上老年人口中,女性的占比正逐日攀升。据统计,女性拥有较长的预期寿命,故其对养老金的需求更大。

中宏保险近日宣布与复旦发展研究院联合推出国内首份《中国女性养老与风险管理白皮书》(下称“白皮书”),就首次聚焦于中国女性的养老保障、准备和风险管理。

白皮书研究发现,在全国所有地区中,长三角是老龄化最为严重的地区,且由于预期寿命更高,女性的养老问题相较于男性更为突出。落在这两个维度的交点上,站在中国老龄化之“巅”的长三角地区女性将面临哪些养老挑战?又如何实现无忧的养老生活?白皮书向我们揭示了对这一群体养老现状的深入研究。

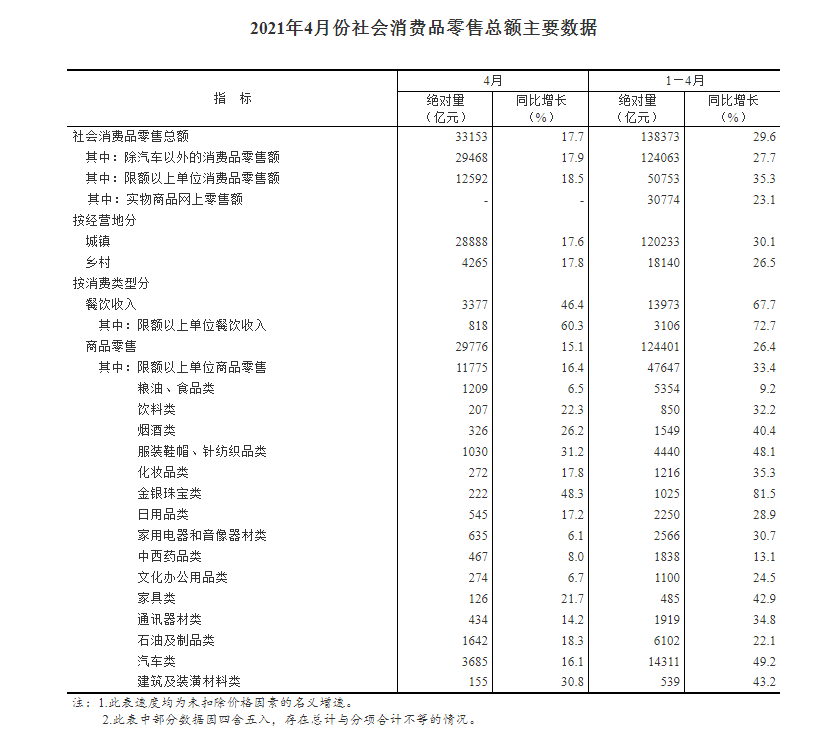

在白皮书中列示了近20年的3次人口普查数据,结果显示这3次人口普查中女性的平均预期寿命始终高于男性4~6岁,并且两者的差距随着医疗科技、生活条件的发展呈逐步扩大趋势。在2000年,女性平均预期寿命为73.33岁,较男性的69.63岁高出3.7岁;到了2015年,女性平均预期寿命已提高至79.43岁,与男性73.64岁的平均预期寿命差距扩大至5.79岁。

人均预期寿命的性别差异使得中国老年群体呈现女性化、退休女性呈现高龄化的特征,这意味着女性需要为老年生活所做的准备更多,养老问题相较于男性更为突出。

预期寿命更长,除了生活上的更多开支外,也意味着医疗成本的上扬。更何况,从白皮书的统计数据来看,老年女性本身的患病率就要高于男性。以慢性病为例,中国60岁及以上居民患有不止一种慢性病的比例为76.3%,其中女性这一比例为77.6%,高于男性的75.0%。

预期寿命和患病率两相叠加,使得女性的养老需求变得迫切。而在中国所有区域中,长三角的女性所面临的养老问题似乎更为严峻,因为她们身处在全国老龄化程度最严重的地区。

白皮书统计数据显示,自2015年起,长三角三省一市老龄化程度均超过全国平均水平。长三角老年人口抚养比也呈现同样的特征,表明各省市均面临高于全国平均水平的老年人口抚养压力。

例如,上海2017年女性期望寿命达到 85.85岁,比男性高近5岁,女性高龄和失能概率更高;安徽省2018年65岁及以上人口性别比(女=100)为95.20,高龄人口呈现女性占比趋高的特征;而江苏省、浙江省女性预期寿命也均较之本省男性高出至少4岁。可见,长三角区域的女性养老难题已十分突出。

长三角是我国区域一体化起步最早、基础最好、程度最高的地区,其高于全国平均水平的人均收入是否可以让长三角女性的养老生活“自给自足”?

根据白皮书对长三角女性的问卷调查结果,长三角的都市新中产女性对于养老日常生活开销预算中位数处10000~19999元区间,预算水平较高。同时,都市新中产女性追求退休后的更舒适健康生活和高端生活享受(国外旅游、社交、珍贵补品等)每月预算中位区间均为 5000~9999元。三者相加,其每月预算加总的中位区间在20000~40000元之间。

而与此相对应的,她们个人年收入中位区间为 20万~39万元,家庭年收入的中位区间为40万~59万元。考虑到退休后收入水平的下降,长三角的都市新中产女性若想在养老期间达到预期的生活水平,需承担较大的经济压力。

如果仅靠收入难以维持养老的体面生活的话,那么作为养老费用的支付端,我国的三支柱养老保障体系是否能为长三角的女性保驾护航?

第一支柱基本养老金是女性在老年时收入的重要来源之一。而根据白皮书的测算,女性由于退休更早、退休时的平均剩余寿命更长等原因而在基本养老金的领取方面存在劣势。

企业年金与职业年金共同构成了中国养老保险体系的第二支柱,但在现阶段,一方面由于本身规模尚小,另一方面女性相较男性较少分布于提供企业年金概率较高的交通、电力、通信等行业,因此企业年金与职业年金还无法成为都市新中产女性养老金的可靠来源。

女性在社保及企业年金的获取方面都存在劣势,因而更需要进一步寻找替代的养老金来源以保障老年生活。中国第三支柱商业保险具有弥补女性老年生活保障缺口的潜力。

“受访者对老年的担忧主要集中在医疗开支庞大、护理服务的可获得性、意外事故的发生与老年收入不足几大方面,这些方面的担忧基本可以由具有对应功能的商业保险产品进行保障,这表明了商业保险功能的多样性与在提高老年生活质量,进一步开拓市场方面的潜力。”白皮书中分析称。

而相比于其他地区,长三角的养老三支柱发展起步早,较其他省份更为成熟。不过,白皮书同时表示,从近两年的情况看,长三角第一支柱养老金发展动力存疑;第二支柱方面长三角地区企业年金的账户数占各省市的企业总数的比例总体并不高,企业年金发展深度仍有待提高。第三支柱近年的一些试点产品,例如个人税延型养老保险、老年人住房反向抵押养老保险、长期护理等金融相关产品的第一批试点城市名单中均出现了长三角城市的身影,但目前规模均尚小。

尽管长三角的三支柱发展走在了全国的前列,但从长三角女性养老保险的持有情况来看,养老保险在这个群体中似乎并不走俏。白皮书调研结果显示,从全国样本来看,购买了养老保险的都市新中产女性仍未超过半数(47.44%),而长三角新中产女性拥有健康险比例较高,养老保险比例较低(47.23%),甚至微低于全国总体样本,她们更依赖金融投资来作为养老收入来源,由此,其养老保险需求缺口较大。

在长三角城市中,上海的都市新中产女性的保险需求缺口最高,其中养老保险的需求缺口最大,达到了4.99%,其次是健康保险,存在2.06%的缺口,长三角的城市对养老保险需求的缺口要高于大湾区不少。

不过,白皮书中也表示,从养老保险的市场供给端来看,第三支柱商业养老保险规模较小、供给不足,养老保险业务在整体保险市场中所占比例较小。同时,目前市场上保险公司提供的养老保险品种也不多,针对女性的养老年金产品尤其缺乏,老年专属产品大多只具备年龄属性,而忽略了性别属性,未将女性独特的生理特征和心理特征加以区分,针对女性定制化的养老保险产品供给也存在较大缺口。

站在中国的老龄化之“巅”,长三角女性如何能够优雅老去?唤醒对养老金融工具的配置意识似乎是重要路径之一。

中宏保险首席执行官张凯表示:“调查发现女性的养老准备仍有较大差距,我们期望借此研究唤醒广大女性对风险管理和保障配置的关注。为应对养老所要面临的多重挑战,我们建议女性尽早筹划、谨慎评估风险保障缺口, 动态调整养老规划,理性选择养老金融工具作为补充,为自身的保障加持,有效弥补退休后的生活保障缺口,进而实现无忧养老生活。”

白皮书建议称,从个人角度来看,面对较为严重的养老保障缺口,女性需要对养老有更充分的准备,尽早筹谋和合理规划老年生活预算,此外还可以通过商业养老险和健康险为养老生活提供额外的经济来源,有效转移老年健康风险,实现“无忧养老”。例如女性可结合预期的老年生活水平估计自己需要为老年生活准备的资金,并估算自己退休之后从各个收入来源能够获得的养老金从而计算老年时养老金收入与消费需求的缺口,然后根据收支缺口和风险保障缺口制定合理的计划,如购买对应的商业保险,用第三支柱弥补退休后收入和保障不足的状况。

从产品供给角度来看,保险行业也需要进一步积极创新,开拓女性市场,针对女性的养老特征开发适合的定制化养老产品。另一方面,保险行业要在生命表和重疾经验发生率表等行业工具的编制过程中适当地考虑对不同性别养老需求有重要影响的生理结构、疾病特征等的差异,促进产品创新,推动行业转型升级。

而针对长三角女性,白皮书建议需要提高长三角内部养老资源的分配效率,进一步创造有利于区域内要素流动的环境,包括扫除制度障碍、构建一体化信息平台等。同时统一布局养老资源,鼓励机构间错位发展以实现功能互补与优势叠加,统一规划区域内养老用地。

长三角地区养老需求大、社保制度领先,又汇聚了丰富的金融资源,长三角联动有望缓解区域之间因老龄人口和资源分布不均而导致的养老压力,并发展成为相对稳定与成熟的模式,即发挥上海龙头带动的核心作用和区域中心城市的辐射带动作用,分工合作、错位发展,加速推动实现长三角养老一体化的愿景。