什么是同业存单?

同业存单是作为同业存款的替代品出现,同业存单是商业银行进行主动负债管理的重要工具,是为完善同业借贷市场Shibor报价的短、中、长期利率曲线。同业存单的主要发行期限为3到6个月,投资者主体为金融机构,主要是商业银行、保险、基金等。从性质上说,同业存单是可以交易的同业存款,也类似于银行向金融机构发行的短期债券。

同业存单的市场条件

2013年8月14日,一位接近央行的人士透露,存款利率市场化不可能一蹴而就,存款利率本身还不具备全面放开的条件,但在银行间市场先推出同业存单是一个比较好的时间窗。央行为此做过调研,对同业存单的定义、发行及交易对象、期限及定价方式、核准程序及金额、发行、流通、转让方式、监管归属问题等关键要素,进行了详尽研究和充分论证,并且还摸索了同业存单等替代性金融产品的发行与交易。不排除在2013年内或者2014年初先发行同业存单和交易试点。2013年以来,监管层一再警示银行间市场同业业务期限错配的风险,在一系列严格的监管政策影响下,银行不得不重新配置同业资产,不少股份制银行买入返售业务有所收敛,但是,纵观银行间市场,同业存放业务依旧十分活跃,并且线下交易也很普遍,这给央行带来监管难题的同时,也提供了试点发行同业存单的契机。

同业存单的相关举措

一、出台举措

工商银行城市金融研究所副所长在一份报告中表示,2013年后半年乃至2014年初还有望出台新举措,包括可能先行放开银行间同业市场同业存单的存款利率管制,取消五年期存款利率限制,以及现有同业拆放利率市场报价机制安排进一步拓展至信贷市场等。当然,配套措施包括存款保险制度也将会尽快实施,银行业准入门槛可能降低。

二、银行措施

为了顺利推行同业存单试点,银行间市场同业拆借中心按照央行的要求已着手研究、准备创新产品发行与交易的各项条件。同时,各报价行也在逐步理顺内部管理机制,强化总行对分支行定价的约束作用,同时参与到了发行同业存单等替代性金融产品的探索中。

同业存单的优势

同业存单的推出:

一、有助于完善Shibor的品种期限结构

二、有利于提高商业银行定价能力

同业存单是商业银行进行主动负债管理的重要工具,市场化定价的资金成本具有波动性和不确定性,这会倒逼商业银行加强资产负债管理、提高风险管理能力,向管理风险要效益。

同业存单与同业存款相比有三个优势:

1.主动性:发行人可以根据资产负债管理的需要,自行决定发行的金额和期限。

2.透明性:作为线上业务,可以根据供求关系市场化定价,提高透明度。

3.稳定性:鉴于同业存单可以转让而不能提前支取,可以避免银行存款波动。

更重要的是,拟推出的同业存单从发行对象上看类似同业存款,如果根据《大额可转让定期存单管理办法》(1996年)的相关规定,同业存单吸收的存款应当缴纳存款准备金。因此,试点推出的同业存单可能被视为一般性存款而计入贷存比考核,这对于吸收存款压力大的中小股份制银行有巨大的吸引力。

制约同业存单发展的因素

有几方面的因素会影响同业存单的发展速度:

一、从银行同业负债的角度来看,最近几年中小银行的同业负债扩张较快,占总负债的比例也在持续上升,大型国有银行的同业负债占总负债的比例较低,也没有持续上升。

因此,在试点初期,大型国有银行并没有很强的动力把同业存单的规模扩充到很大。如果试点拓宽到其余的股份制银行和中小地方商业银行,则同业存款单的发展速度可能会加快。

二、同业存单由于是标准化产品,尽管融资成本上相对于目前的同业存款有一定优势,但在条款上不够灵活,信息过于透明等因素也会使得其无法完全替代线下的同业存款。

三、政府审批节奏和政策限制。在试点初期,预计央行可能给定每家试点银行一个固定的发行额度。

四、同业存单是否享有某些便利条件。作为主动负债工具,同业存单能否算作普通存款,或者能否算入贷存比计算指标,受到各方的关注。

目前同业存款不能算作普通的存款,也不纳入贷存比的计算。但如果保险公司也可以购买同业存单,由于目前保险公司存放银行的存款作为普通存款,则同业存单是否算入普通存款有可商议之处。此外,由于同业存单有类债券属性,商业银行发行的普通金融债可以在计算贷存比时予以抵扣,那么同业存单是否在计算贷存比指标时予以抵扣也有可商议之处。

五、与海外市场大额可转让存单类似,同业存单可能有顺周期特征,在资金面偏紧过程中,或者市场预计利率有上升趋势时,银行为了锁定更低的融资成本,可能会更多的发行同业存单,因此利率上升环境中,同业存单的规模或比例会上升,反之则下降。这类似于回购融资的情况。一般在资金利率上升的环境当中,银行通过回购融资的未到期余额会有所上升。

同业存单对基准利率的影响

无论同业存单以多快的速度发展,其推出会有利于利率市场化的进一步发展。从海外市场经验来看,大额存单的定价一般会跟随同期限的银行拆借利率,如美国大额存单利率与美元Libor较为接近、香港人民币存单利率也会参考CNHHibor。

而中国同业存单的定价也会参考同期限Shibor利率。表面上看,同业存单的定价依赖于Shibor利率。但在实际的发展过程中,也可能是同业存单的发展推动Shibor利率更为市场化和更灵敏反映市场变化。

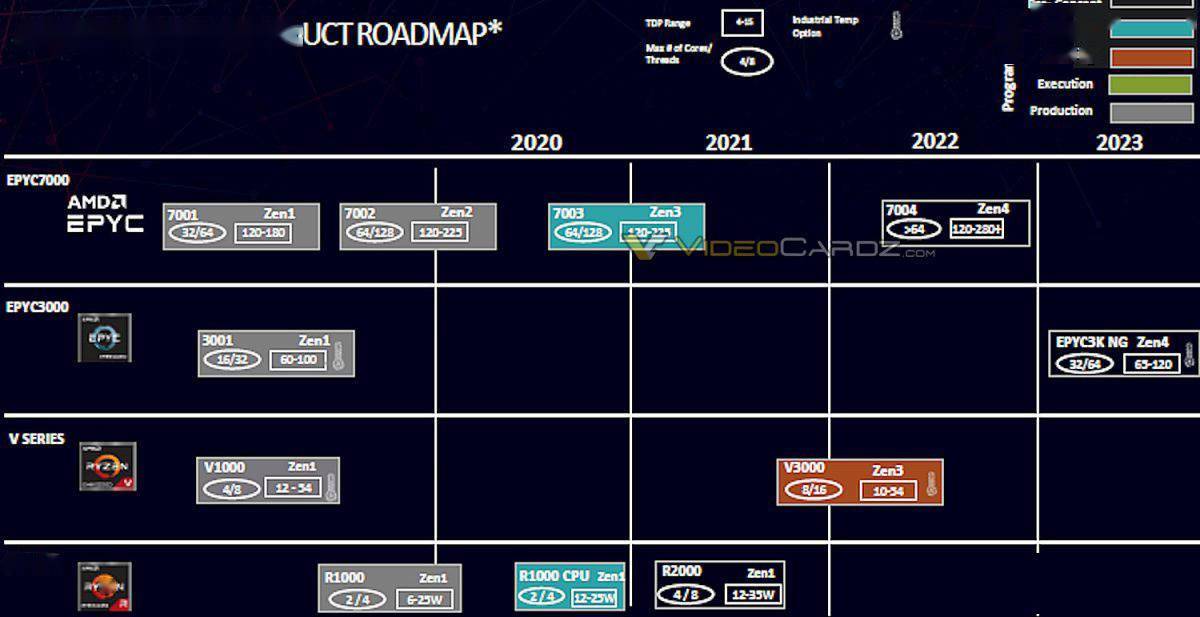

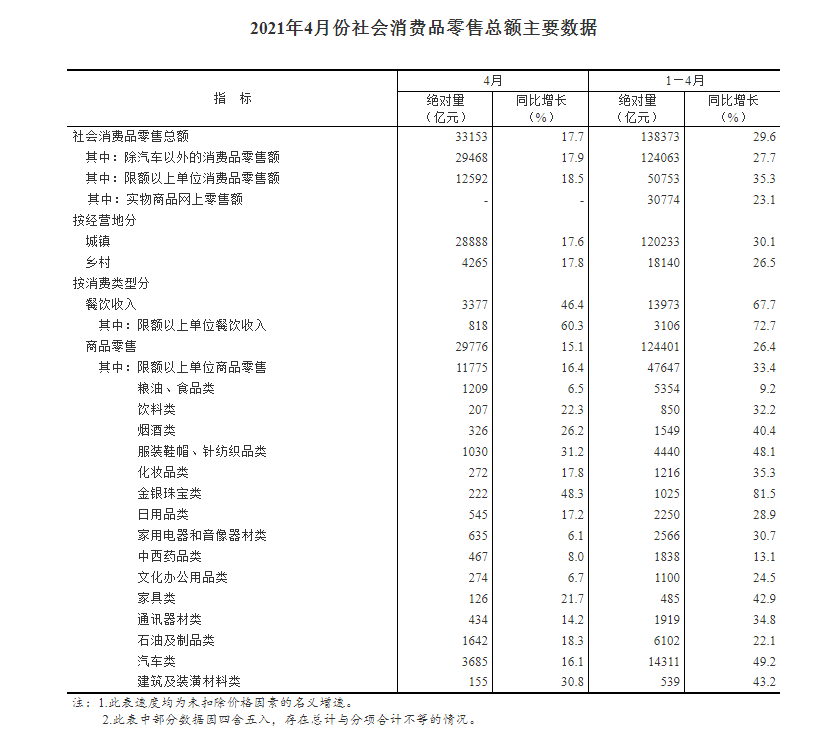

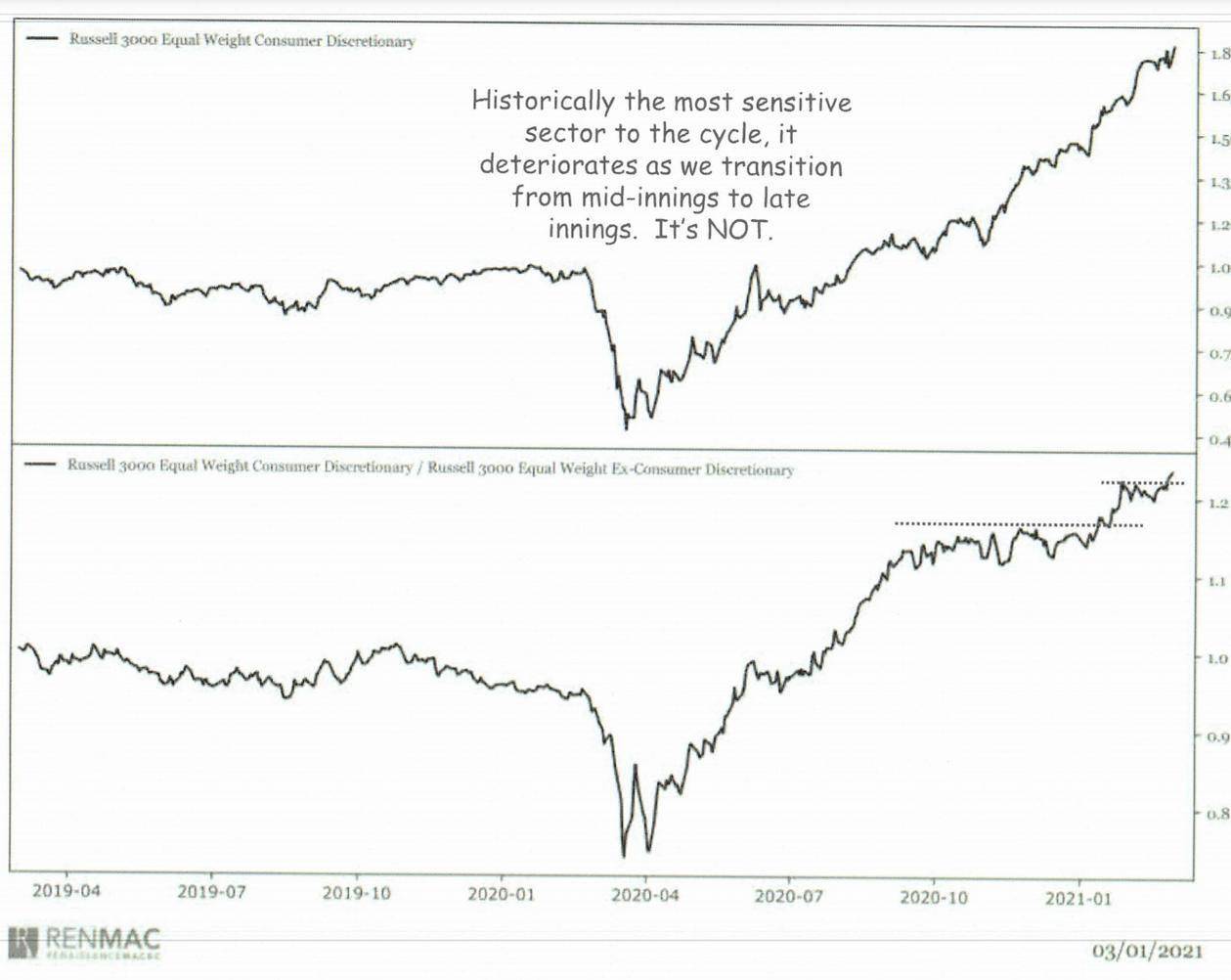

目前国内Shibor利率体系中,3个月以内的Shibor利率报价主要参考同期限的回购利率,由于具有活跃的回购交易作为参考,3个月以内的Shibor利率比较市场化,也能动态反映市场变化。但3个月以及以上期限的Shibor利率,波动性不足,其背后没有活跃的公开透明的成交品种作为报价参考,使得其定价的真实性受到一定质疑(图10)。

例如,在资金面松紧的变化过程中,线下同业拆借和同业存款的报价虽然名义上是基于同期限Shibor报价加点,但波动剧烈的主要是加点的幅度,而资金松紧程度对Shibor利率本身的影响则被削弱。

如果3个月和以上期限的Shibor利率报价有比较活跃的和公开透明的货币市场工具交易(比如同业存单),则报价交易员也会逐步参考该货币市场工具的交易价格来形成Shibor的报价,使得较长期限Shibor利率的波动性更强,更能反映市场利率的实际变化。

同业存单对银行负债成本的影响

同业存单本身作为一种融资工具,不会推动利率向某个方向发生趋势性的变化,利率水平的确定仍需要综合判断经济增长、通胀、央行货币政策、银行资产负债结构等因素。撇开经济基本面和央行货币政策不谈,同业存单是否会导致银行负债成本上升取决于同业存单的发展速度与其便利性。

从银行的负债端来看,银行的融资存在着双轨制特征。从银行的FTP系统(资金转移定价系统,FundsTransferPricing)来看,其成本端的输入包括尚未完全市场化的存款,也包括比较市场化的同业资金往来以及债券发行。从上市银行的同业资金成本和存款资金成本对比来看,同业资金成本平均比存款资金成本高出约150-200bp。

从上述的分析来看,大型国有银行的同业负债比例近年来没有明显上升,而中小银行则上升的相对明显。但中小银行发展同业负债也主要是为了对接同业资产。但经过了今年6月份“钱荒”以及银监会进一步规范银行理财和银行同业业务之后,银行同业资产的发展速度有所放缓。

如果从同业存单替代同业存款的角度来看,由于同业存单的发行利率会一定程度上低于同业存款,因此在同业负债内部,同业存单的比例上升有助于银行适度降低同业负债成本。相比于同业存单的推出,未来存款端的利率市场化改革可能对银行资金成本有一定推升作用。

同业存单的推出会为未来普通大额可转让存单的重启积累经验,尤其是同业存单有助于Shibor利率体系的进一步完善,从而培育日后大额可转让存单的定价基准。待同业存单发展成熟后,监管机构可能会进一步推进普通大额可转让存单的试点与改革。

对于金融类机构而言,同业存单作为流动性较好且信用风险较低的产品,是较为重要的货币市场投资工具,随着货币市场基金以及类似的现金管理产品规模的扩大,预计货币市场基金对此类产品有较强的投资需求。事实上,目前同业存款已经成为货币市场基金的重要投资品种。