周三(8月12日)亚太午盘,澳元兑美元继续位于一周新低0.7109附近做弱势整理,在新西兰联储发布政策决议后跟随纽元跌势下跌;此前新西兰联储意外大幅扩大QE力度之举,也令投资者担心,在澳洲本土疫情更加严峻,且出口形势同样受到地缘风险和澳元升至的困扰值情况下,澳洲联储下月初可能效仿采取类似行动。

新西兰联储一句话释放重要信号 纽元短线跳水逾30点

周三(8月12日),新西兰联储公布利率决定,将基准利率维持在0.25%不变,与市场预期一致。

不过,新西兰联储表示将大规模资产购买计划上限提高至1000亿纽元,此前为600亿纽元。这被视为极为关键的宽松信号。这个信号使得纽元短线迅速跳水逾30点,一度触及0.6527水平,不过随后回升。

新西兰联储决议说了啥?

关于政策工具方面,

新西兰联储称,可使用的最直接的工具是扩大资产购买计划,1000亿纽元的资产购买计划将持续至2022年6月,联储将根据需要提供额外刺激,潜在可能工具包括负官方现金利率(OCR)。额外工具组合仍在准备当中,购买外国资产仍是选项之一。

新西兰联储预期显示在2021年第一季度前没有降息的可能。

经济前景方面,

自5月以来,新西兰经济数据有所恢复,但新西兰联储表示仍存在下行风险,预计2020年第二季度经济萎缩14.3%,预计到2020年第三季度GDP增速为12.2%,通胀年率将放缓至0.3%。

确实,新西兰在疫情防治方面的成功,使其可以很早即取消全国防疫封锁,令经济迅速恢复;而政府的工资补贴也防止了严重的就业流失,保护了收入并支撑了支出。

然而,工资补贴在下个月结束时,情况可能会改变,且有分析指出,新西兰的封闭边界开始对国际旅游和教育部门(两个主要的外汇收入来源)造成损害。

西太平洋银行首席新西兰经济学家Dominick Stephens表示,经济最近的韧性让所有人惊讶,本身就表明对货币刺激的需求减少,但也有一些反向平衡的发展趋势,对中期通胀前景不利。

疫情加剧!澳大利亚第二季度工资增幅创历史新低

据英国路透社8月12日报道,官方数据显示,澳大利亚的工资在第二季度以有史以来最慢的速度增长,其工资增幅创历史新低,突显了冠状病毒对家庭支出的巨大影响。

澳大利亚统计局(以下简称ABS)周三公布,截至6月底的三个月中,官方工资价格指数上涨了0.2%,这低于调查低迷的0.3%的预测和第一季度0.5%的增长。

此外,澳大利亚年度工资增速放缓至1.8%,远低于该国过去的标准水平。自1997年9月开始有记录以来,同时,澳大利亚2020年的年度和季度工资增长速度都是最慢的。

ABS的统计主管安德鲁·托马迪尼(Andrew Tomadini 音译)表示,该数据(年度工资增长速度概率)记录了新冠病毒驱动的社会和商业限制的巨大影响,私营部门的工资在有记录以来首次下降,从今年前三个月开始,第二季度的工资就下降了0.1%。

托马迪尼指出:“私营部门工资的下降主要是由于高级行政人员的大量减薪和高薪职位的减少。同时,消费者也减少很多,原因是澳大利亚维多利亚州严格的冠状病毒封锁,使该国刚起步的经济复苏遭受重大挫折。”

而关于疫情,据实时信息数据更新网站Worldometers的最新统计数据显示,澳大利亚新增新冠肺炎确诊病例414例,累计确诊病例为22127例;新增死亡病例21例,累计死亡病例为352例。

而疫情不仅影响工资增幅,还导致失业率飙升,据澳洲网报道,由于疫情再度暴发,且联邦政府缩减了留职补贴,澳大利亚或遭受第二波失业潮的困扰。新数据显示,澳大利亚未来8个月内或将有超过64万人被解雇。

据报道,咨询公司麦肯锡称,随着澳大利亚即将到来的第二轮失业潮,从现在至2021年3月之间,零售业及建筑业将约有33万人失业,最少也可能出现27万人失业。这意味着疫情对经济的影响可能会持续十年。

如何才能拯救经济,大多数国家都是想着向市场注水,而8月7日公布的澳洲联储货币政策声明显示,澳洲联储排除负利率的选项,认为当前澳元汇率符合基本面的发展,澳洲联储承诺将尽一切所能来支撑就、企业和收入,必要时将进一步购买债券,不排除在必要时调整一揽子政策的必要性。

所以在今日新新西兰联储意外大幅扩大QE力度之举后,也许极有可能澳洲联储也效仿。这显然是不利于澳元的。

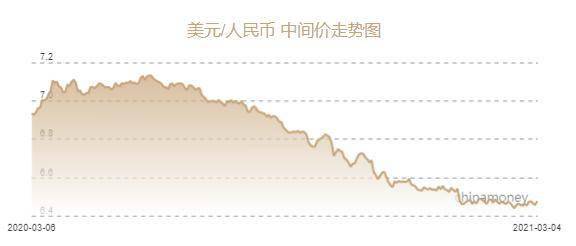

澳元自3月份以来的这轮上行可能真的结束了

1月份澳元/美元延续之前两年的跌势,2、3月份Covid1-19疫情全球爆发、市场全面恐慌之时,没人能料到澳元/美元能绝地反弹1700余点或录得31%+的升幅。不过,将近5个月之后,澳元/美元自3月份以来的这轮升势可能真的已经结束了。

为何这么说呢?下面我们将从经济基本面、货币政策前景、短期风险情绪、技术分析等4个角度重新分析了澳元/美元,提出该货币对自3月开始的升势可能真的结束了,最后提出了一个尝试短线做空的策略。

经济基本面难分伯仲,美元货币政策前景偏弱、但可能已经被消化

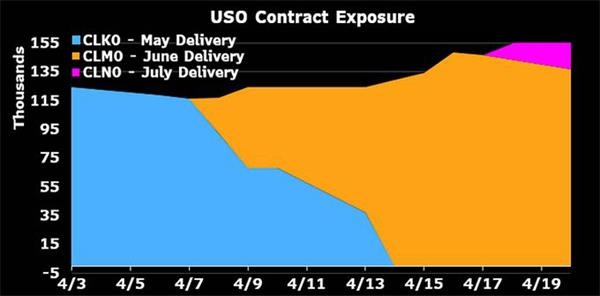

从Covid-19疫情后的澳洲、美国经济恢复程度以及央行货币政策角度来看,澳元、美元其实难分伯仲。澳、美经济虽较3月低点明显恢复,但与正常状态相比均有相当距离。货币政策上虽然澳储行实施0~3年期的收益率曲线控制(YCC)、美联储在YCC上扭扭捏捏,但从实际的利率走势以及美联储最近吹风的通胀超调政策前景来看,美元的货币政策其实比澳元还宽松。但这一点很有可能已经被消化了,一个重要的证据是期货市场盘桓数年的澳元投机净空头在6~7月份大幅撤离、净头寸一度转为净多;投机者短期可能转为大幅做多澳元吗?这有可能,但似乎有点操之过急,重要的是,昨日开始美元显示出全盘走强的迹象,美元绵延数月的跌势可能在夏季迎来修正。

短期风险情绪处在非常脆弱状态

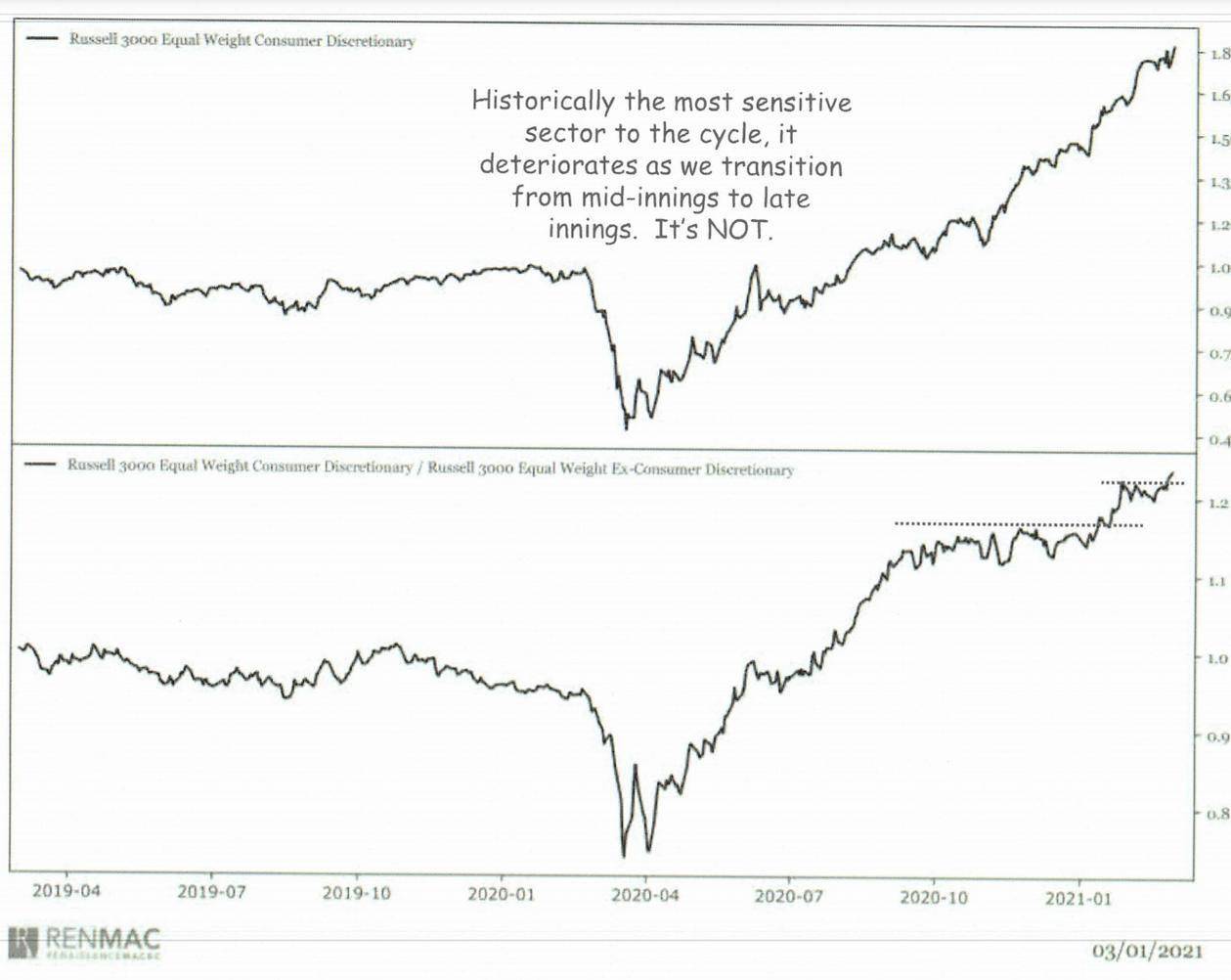

短期来看,澳元/美元基本就是风险情绪的翻版。如下图示,澳元/美元与标普500自2月份以来的走势并无明显区别。不过,风险情绪短期处在非常脆弱状态下:风险情绪连续数月的一路狂奔,提前计入了相当多的利好因素,但很多利好并没有兑现:疫苗总是在要即将上市的路上,且不论是否真的持久有效;美国国会两党连续三轮财政刺激后,目前在进一步派钱上犹犹豫豫,仅靠特朗普的行政令勉强支持,但逾万亿的支出规模立马缩小至不足1000亿美元,等等。当然,这两大风险最终可能会朝着好的方向发展,但等待的过程可能令市场热切的期待逐步降温。

技术分析:日图熊背离已久的RSI指标已经开始下行了

最后技术上,澳元/美元周图其实在7月20日当周已经完美达到了V型结构所指示的目标位,之后三周在0.7030档上方的无所事事、震荡整理在技术上是可以理解的。日图上虽然自3月份以来的升势还完好,但熊背离已久的RSI指标已经开始下行了。

从澳元/美元2小时走势图上看,可以发现汇价短期再度在斐波水平0.7185遇阻。过去几年这一斐波水平(2001年-2011年整体波动范围的61.8%斐波回撤水平)曾数次充当澳元/美元的关键转折点。

这也凸显了近期澳元/美元录得的一系列更低的低点以及潜在的更低的高点,尤其是在阻力若持续持稳在当前区间的情况之下。这或进一步支撑若澳元/美元继续持稳在上周震荡高点0.7242下方,则后续将反转下行的观点。更下方的潜在支撑关注区间0.7060-0.7072,若破则进一步支撑关注0.7000心理关口。

值得注意的是,0.7000关口在澳元/美元上涨的过程中曾提供了相当大的阻力,但截至目前为止,自7月澳元/美元突破以来0.7000关口并未显露过多的支撑作用。

而从4小时图上看,汇价上周再次测试0.7230但该阻力后有恢复了短线压力,短期很有可能跌向前低0.7070档、甚至日图前期目标位0.7030档,若跌破0.7030档则可能确认日图/4小时图短期趋势转为下行。

策略上,激进的可以轻仓尝试短线做空,止损设在0.7150上方、目标指向0.7130档;保守的可以暂时观望至日图/4小时图出现明显的转势迹象。