疫情暴发以来,为避免人群聚集,全国的医院普遍实施限流,或仅开放有限门诊。然而,一些医院的生殖中心却是另外一番图景:开启一周七天工作日模式,开设“夜间”互联网门诊,初诊患者优先安排专家号……生殖中心加班加点背后,是亟待满足的辅助生殖服务需求。

随着婚育年龄推迟及由二胎政策推动高龄孕产妇人群不断增加,加之新生儿缺陷问题对于优生优育的迫切需求,辅助生殖技术逐渐进入人们的生活。

作为目前治疗不孕不育的主要方法之一,辅助生殖技术通常采用医疗辅助手段使不育夫妇妊娠,包括人工授精(AI)和体外受精-胚胎移植(IVF-ET)及其衍生技术(即俗称“试管婴儿”),前者妊娠成功率约15%,后者则能达到50%以上。

有机构统计预测称,2023年中国辅助生殖服务市场规模将增至500亿元以上。

巨大的市场想象空间,吸引了各路资本跑马圈地寻求分羹。前有锦欣生殖(01951.HK)赴港上市成为“辅助生殖第一股”,后有汉商集团(600774.SH)斥资7130万元入股华中科技大学同济医学院生殖医学中心。在辅助生殖服务机构实行准入牌照制的当下,各路资本伺机而动。

抢夺入场券

517家获批开展人类辅助生殖技术的医疗机构中,大多数为公立医疗机构。

“拥有较为稀缺的辅助生殖牌照”。在今年以来的数起医院投资并购中,上述论述频频出现。1月,北京美中宜和医疗管理有限公司收购北京宝岛妇产医院后合并运营;6月,麦迪科技(603990.SH)宣布拟收购北京国卫生殖健康专科医院有限公司不低于20%的股权;7月,锦欣生殖宣布以3.2亿元收购武汉黄浦中西医结合妇产医院75%的股权;近乎同时,汉商集团斥资7130万元收购华中科技大学同济医学院生殖医学中心31%的出资份额。

上述出手阔绰的投资并购背后,各家公司正为布局辅助生殖赛道的“入场券”摩拳擦掌。

所谓“入场券”便是卫生健康行政部门审批发放的辅助生殖牌照,包括“经批准开展人类辅助生殖技术”与“经批准设置人类精子库”两类。

一直以来,辅助生殖技术属于限制性应用的特殊临床诊疗技术。其应用除医学问题外,还涉及社会、伦理、法律等诸多问题。因此,政府对辅助生殖技术服务的监管非常严格,牌照审批十分谨慎。据国家卫健委官网公布的最新辅助生殖机构名单,截至2019年12月31日,获批开展人类辅助生殖技术的医疗机构累计有517家,经批准设置人类精子库的医疗机构仅有27家。

其中,获批开展人类辅助生殖技术的医疗机构,其准入技术包括夫精人工授精技术(AIH)、供精人工授精技术(AID)、常规体外受精-胚胎移植技术(IVT-ET)、卵胞浆内单精子显微注射技术(ISCI)以及植入前胚胎遗传学诊断技术(PGD)共5项。北京大学第三医院生殖中心、中信湘雅生殖与遗传专科医院等少数机构实现“大满贯”,上述5项技术均获批准入。更多的医疗机构往往获批准入其中1~3项技术。一般而言,获批夫精人工授精技术(AIH)、常规体外受精-胚胎移植技术(IVT-ET)、卵胞浆内单精子显微注射技术(ISCI)3项技术,就可以实施完整的试管婴儿治疗周期(下文简称“IVF周期”)。

值得注意的是,517家获批开展人类辅助生殖技术的医疗机构中,大多数为公立医疗机构。例如,湖北省28家获批开展人类辅助生殖技术的医疗机构中,26家为公立医疗机构。仅武汉康健妇婴医院、武汉黄浦中西医结合妇产医院2家为民营医疗机构。这也成为锦欣生殖对武汉黄浦中西医结合妇产医院发起收购的主要动因。

锦欣生殖近年来频频对民营辅助生殖机构发起收购,旗下的三家辅助生殖医疗机构中,两家是收购而进。由此,锦欣生殖2019年一举成为“辅助生殖第一股”。“通过专注于收购已具备常规IVF-ET及ICSI牌照且位于具有巨大市场潜力的地理位置的目标辅助生殖服务供应商来拓展平台”,更成为其发展战略。IPO募资所得28亿港币中,锦欣生殖计划将40%募资净额用于收购。然而,在以民营医疗机构为并购对象的扩张战略下,锦欣生殖所能寻觅到的并购标的愈发稀缺。上市一年后,锦欣生殖首起收购最终落地。

记者就收购后的业务整合安排进一步向锦欣生殖方面采访询问,其相关负责人回应称,以公告信息为准。

技术护城河

实际上,医疗专家团队的技术水平,更成为资本布局辅助生殖服务领域的优先考量因素。绑定技术团队,也意味着入场后的持续发展。

获得“入场券”后,医院每年的试管婴儿(IVF)周期数及移植妊娠率,既是业绩“度量衡”,更直接决定市场份额。

易凯资本的辅助生殖行业研究报告显示,IVF从初诊建档开始到最后验孕要经历初步建档、制定方案、取卵取精、胚胎培养移植等12步。IVF整体妊娠率在40%~60%。单个IVF周期内的费用主要包括体外受精-胚胎移植技术、药物、检查、保胎验孕四部分。据Frost&Sullivan统计,单个IVF周期价格为3万~5万元,其中一半费用为IVF技术支出。

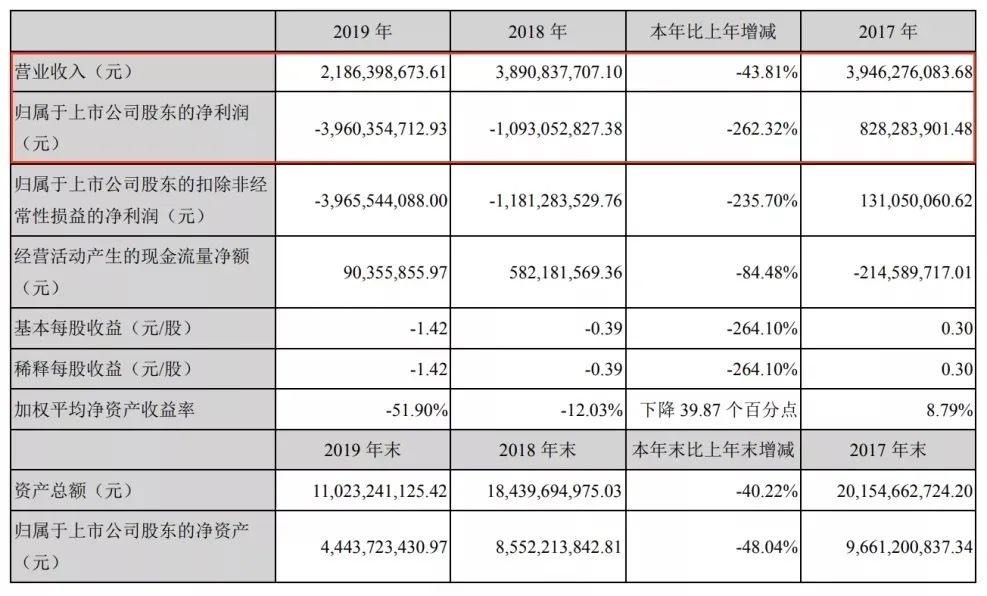

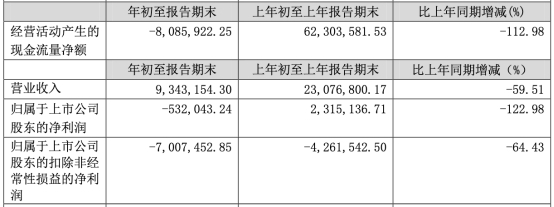

据锦欣生殖最新年报数据,2019年的IVF周期数为2.79万个,总体成功率(即妊娠率)平均达到54.8%。公司2019年实现整体销售收入约16.5亿元,净利润约为4.2亿元,毛利率为47.9%~49.5%。其中八成以上的收入来自辅助生殖服务。

可供对比的是,中信湘雅生殖与遗传专科医院2019年完成5万余个IVF周期,整体妊娠率超60%。北京大学第三医院生殖中心近三年完成IVF周期5.25万个。

中信湘雅生殖与遗传专科医院首席科学家卢光此前在接受《中国经营报》记者专访时提到,辅助生殖技术需要经过长时间一点点去摸索研究应用。好的治疗技术才能体现医者仁心。医者仁心与好的医疗技术结合,才能发挥最大的作用。

实际上,医疗专家团队的技术水平,更成为资本布局辅助生殖服务领域的优先考量因素。绑定技术团队,也意味着入场后的持续发展。

中信集团旗下的中信医疗健康产业集团有限公司(以下简称“中信医疗”)2002年投建中信湘雅生殖与遗传专科医院时,中信医疗注资2900万元控股58.04%,卢光团队则以技术成果持股24.5%。

技术团队持股模式,也为越来越多的入场者采纳。例如,锦欣生殖收购武汉黄浦中西医结合妇产医院75%股权时明确推出“医生合伙人制度”,通过发放股权激励的形式,引进在辅助生殖领域具有多年从业经验的资深学科带头人、武汉当地头部辅助生殖医院的明星医生加入医生团队。

招银国际在最新研报中称,锦欣生殖的武汉项目目前每年产能4000个IVF周期,通过升级之后,产能可达每年6000个周期以上,预期并购之后医院运营效率将有所提高,2021年、2022年及2023年预测的IVF周期能达到1000/2000/3000个。同时,预期武汉医院均价能在2021年至2022年,以每年5%~10%上升。

药械难替代

事实上,无论是国内药企还是耗材生产商,想要通过用国产产品替代单个进口产品来攻占市场其实很难实现。

随着辅助生殖产业链下游医疗机构的IVF周期数逐年扩容,对于产业链上游的辅助生殖药物、检验试剂、器械供应商而言,市场前景广阔。

据易凯资本的辅助生殖行业研究报告,目前辅助生殖类药物基本上是寡头市场,国外厂家默克雪兰诺、默沙东、辉凌把持了大部分市场,丽珠集团(000513.SZ)则以近两成的市占率成为国内辅助生殖药物行业龙头。

辅助生殖药物是指在一个完整辅助生殖周期中所使用到的药物,包括降调节药物(降调节可以更好地控制刺激周期,而且有助于预防早熟排卵)、促排卵药物(促进卵泡的生长和发育)、诱发排卵药物(可促进卵泡生成和成熟,并可模拟生理性的促黄体生成素的高峰而促发排卵)、黄体支持物(使子宫内膜为胚胎着床做好准备)。

据丽珠集团2019年年报显示,化药制剂销售收入是49.31亿元,其中用于辅助生殖的促性激素重点制剂销售收入18.23亿元,同比增长超过12.99%。

在辅助生殖耗材市场,包括进行各项妇科内分泌检查的检验试剂,以及培养皿、取卵针、导精管等器械。瑞典Vitrolife、日本加藤、美国Origio等国外厂商占据了主要的市场份额。

“我们现在用的干细胞培养皿、试管这些器械大部分是进口的。我们也担心,万一将来供应被卡脖子了该怎么办。所以,我们现在也在逐步找可替代的供应商。”卢光曾对记者说道。

事实上,无论是国内药企还是耗材生产商,想要通过用国产产品替代单个进口产品来攻占市场其实很难实现,因为辅助生殖过程属于闭环形态,其中需要药物、耗材、器械等辅助。