除了贵州茅台(600519.SH)、五粮液(000858.SZ)和山西汾酒(600809.SH)之外,大部分白酒企业的营收和净利均出现不同程度的下降,尤其是处于尾部的区域白酒企业,其境遇更是艰难,甚至有的出现亏损。

截至4月30日,20家白酒企业2020年一季报全部出炉。

在新冠肺炎疫情冲击下,白酒行业今年一季度的日子并不好过。除了贵州茅台(600519.SH)、五粮液(000858.SZ)和山西汾酒(600809.SH)之外,大部分白酒企业的营收和净利均出现不同程度的下降,尤其是处于尾部的区域白酒企业,其境遇更是艰难,甚至有的出现亏损。

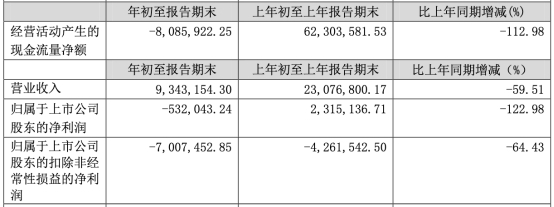

财报数据显示,2020年一季度,“徽酒四杰”之一的金种子酒(600199.SH)亏损2621万元,同比大跌391.83%;偏居西北内陆地区的青青稞酒(002646.SZ)亏损466.9万元,同比下降109.25%;“新疆第一酒”伊力特(600197.SH)净利润同比下跌94.42%;“河北王”老白干酒(600559.SH)净利润同比下降44.05%;川酒“六朵金花”中的舍得酒业(600702.SH)和水井坊(600779.SH)净利润则分别同比下降73.46%和12.64%。

当前,白酒“强者恒强、弱者恒弱”的态势仍在加剧,原本就在夹缝中生存的区域酒企,叠加疫情的冲击,面临的更是生死存亡局面。为了自救,近年来,多家区域型白酒企业纷纷调整产品结构,加码中高端市场,并不断进行全国化扩张。

这一自救方式延续至2020年。而在一线白酒企业更进一步的挤压式竞争下,如何在稳住大本营市场的同时进行外拓,考验着这些区域酒企高层的智慧。

净利大幅下滑

纵观白酒企业今年一季度成绩单,净利下滑最为严重的当属金种子酒。

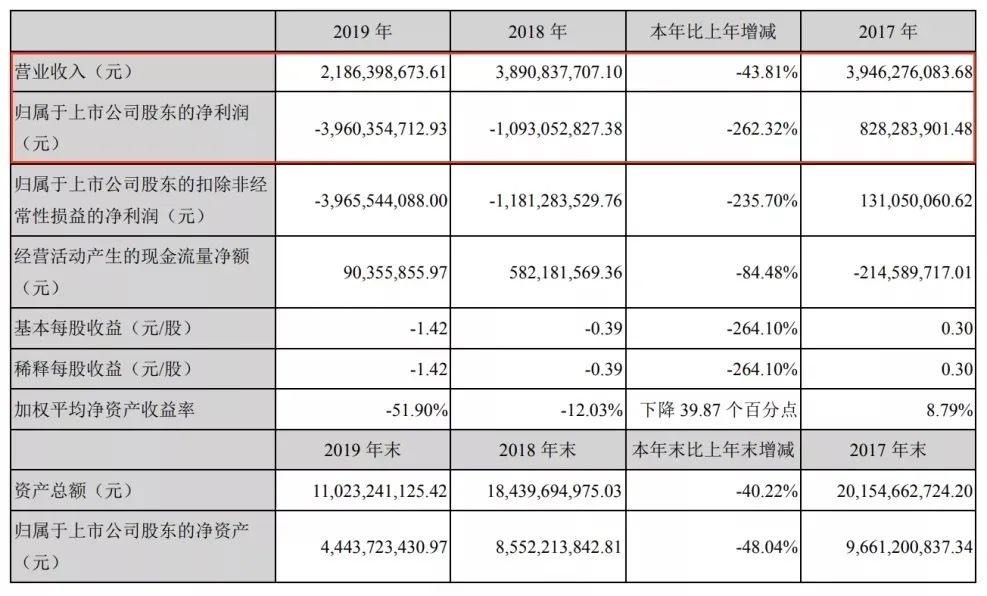

作为区域型白酒,金种子酒从2013年开始,连续6年营收和净利润下滑,而在2019年则出现亏损2.04亿元。

疫情冲击下,这种亏损的态势延续至2020年一季度。一季报显示,金种子酒实现营业收入1.94亿元,同比下滑32.94%;净亏2621万元,较上年同期的盈利898.11万元下跌391.83%。

对于2019年业绩下滑的原因,金种子酒表示,白酒行业消费升级趋势进一步显现,行业竞争持续加剧,公司生产的酒类主要为中低端产品,虽然也进行了中高端产品的布局,但由于布局时间较晚,基础较为薄弱,尚未能大规模地占领市场,因此2019年酒类销售收入下滑较为明显,同时酒类毛利率由61.42%下滑到57.30%,进一步影响公司利润水平。

名列白酒企业倒数第二的青青稞酒也出现亏损。2020年一季度,公司实现营业收入2.03亿元,同比下滑44.56%;归属于上市公司股东的净利润亏损466.9万元,同比下滑109.25%。

相比之下,其他区域白酒企业虽未行至亏损的地步,但所面临的境况也不容乐观。

数据显示,2020年一季度,伊力特实现营业收入约为1.53亿元,同比降低70.45%;归属于上市股东的净利润约为834.17万元,同比下降94.42%;老白干酒实现营业收入7.56亿元,净利润6574.39万元,分别下滑34.19%和44.05%。

与金种子酒一同被称为“徽酒四杰”的其他三家酒企,古井贡酒(000596.SZ)、口子窖(603589.SH)及迎驾贡酒(603198.SH)在净利润这一指标上也同样出现下滑。不同的是,作为强势区域酒企,古井贡酒2019年跻身白酒百亿俱乐部。

川酒舍得酒业和水井坊也未能摆脱下滑趋势。

2020年一季度,舍得酒业实现营业收入4.04亿元,同比下滑42.02%,归属于上市公司股东净利润为0.27亿元,同比下滑73.46%。

水井坊净利下滑的幅度则要小很多。2020年一季度,公司实现营业收入7.29亿元,同比下滑21.63%;归属于上市公司股东的净利润为1.91亿元,同比下滑12.64%。

4月30日,舍得酒业相关负责人对时代周报记者表示,一季度营收下滑只是短期现象,主要有以下原因:一是疫情冲击餐饮零售业,导致白酒聚饮消费场景消失;二是疫情期间,公司出台了“不催款,不压货、给授信、帮融资”等一系列政策,与经销商共渡难关;三是捐赠1000万元人民币用于驰援新型冠状病毒肺炎疫情防治工作,影响一季度归母净利润减少了20%左右;四是主动控量报价。

近日,时代周报记者分别联系金种子酒、老白干酒等酒企采访,截至发稿未获回复。

4月30日,白酒分析师蔡学飞对时代周报记者表示,二线区域弱势酒企主要特征是品牌力不足,并且都处于品牌高端化与市场全国化进程中,但由于这些酒企本身品牌号召力、渠道力较弱,因此抗风险能力较弱,受疫情影响,业绩大幅波动也在情理之中。

分化加剧压力犹在

新冠肺炎疫情对白酒的影响仍未结束。在业内看来,原本属于白酒销售旺季的一季度遭遇空窗,而二季度作为传统的销售淡季,白酒企业面临的压力骤增。

中原证券在近期的研报中指出,与历史相比,2019年年末的白酒库存较高。除了白酒自身的库存周期在起作用外,2020年疫情也推动了白酒库存上升。根据市场调研的情况,经销商渠道的库存仍然较高,主要因为市场需求趋弱后并没有修复;如果疫情持续下去,预期中三季度白酒消费反弹的情形恐怕不会发生,从而导致行业全年销售都会受到拖累。

4月30日,水井坊方面对时代周报记者表示,自春节起社交消费场景消失带来了较大压力,尽管公司在1-2月的营收下跌幅度相比全行业1-2月的下跌幅度要小,但公司的社会库存对比过去同期,还是处于一个相对偏高水平。

“由于疫情尚未彻底消失,聚集型消费和宴席的限制仍在,最近我们看到白酒消费需求虽有轻微的恢复迹象,但预计疫情对我们Q2的销售仍将产生不利影响。”水井坊方面对时代周报记者说。

此前,一位头部酒企中层管理人员曾对时代周报表示,大多酒企都是在春节前出货,受疫情影响,经销商的库存都压着,没有来得及消化。因此,疫情对白酒企业二季度的影响可能会大一些。

如何推进渠道库存消化成为当下白酒企业面临的关键问题。

“水井坊在Q2已陆续出台各种措施帮助渠道和终端门店恢复和拉动消费者动销。我们期望下半年动销可以加快恢复,但也取决于疫情的进展和各地政府的政策放开配合。我们会根据各地市场情况来调整出货节奏,主要聚焦在拉动动销上,使社会库存在Q2内达到一个更健康的水平,以迎接下半年更大的复苏机会。”水井坊对时代周报记者表示。

在蔡学飞看来,二季度是白酒的传统淡季,区域酒企首先要解决一季度去库存的问题,然后才能够实现市场的恢复与增长,目前来看,在分化趋势下,此类酒企在部分优势市场还是有一定消费基础,只要措施得当,业绩不会进一步下滑。

上述舍得酒业相关负责人也对时代周报记者表示,从长期来看,短期内疫情导致的业绩下滑对2020年全年的业绩不会有较大冲击。

另一方面,各大区域酒企也纷纷将“稳增长”作为首要任务,2020年业绩目标大多与2019年持平。而在一季度净利下滑的背景下,加码中高端市场,持续推进全国化也是诸多区域酒企接下来的发展战略。

以金种子酒为例。在今年2月换帅之后,金种子酒将2020年视为公司的“改革元年”。其在年报中表示,公司坚持高端产品做加法,低档产品做减法。在省外市场方面,以长三角、珠三角、京津冀作为重点目标开发区域,尝试打造金种子营销试验区。

水井坊方面对时代周报记者表示,目前东区占水井坊的销售比重最大,也是全国次高端容量最大的区域,所以会继续投资支持在东区的扩张;南区和北区相对基数较小,增速高于公司整体水平,公司也会继续提升在当地的品牌影响力和市场份额。而中区和西区一直是水井坊扎根经营很久的地方,未来会更精细化地去深挖核心市场的销售潜力。

“总的来说,主要机会在哪里,我们就会去到哪里。”水井坊方面对时代周报记者说。

蔡学飞认为,疫情加剧了2018年下半年开始的分化趋势,挤压态势下区域酒企开始朝着全国性品牌与区域小众品牌两个方向演变。而区域酒企的全国化面临着一线名酒的下沉压力,以及地方酒企的干扰等多个不确定因素。

“在目前的环境下,区域酒企的突围方向要么像汾酒与古井那样,聚焦全国化做大体量;要么像舍得和水井坊等酒企精耕核心市场,建立优势价格带,从而完成企业的布局与发展。”蔡学飞对时代周报记者说。